Sprint-Zertifikate handeln – so finden Anleger die besten Zertifikate

Mithilfe von Sprint-Zertifikaten können chancenorientierte Anleger auf eine Vielzahl von Basiswerten spekulieren. Hier erfahren Sie wie Ihr Investment in Sprint-Zertifikate gelingt - wir geben eine Definition von Sprint Zertifikaten und stellen Beispielrechnungen vor.

Sprint-Zertifikate - das Wichtigste in Kürze

Sprint-Zertifikate - Empfehlungen & Tipps

Was sind Sprint-Zertifikate?

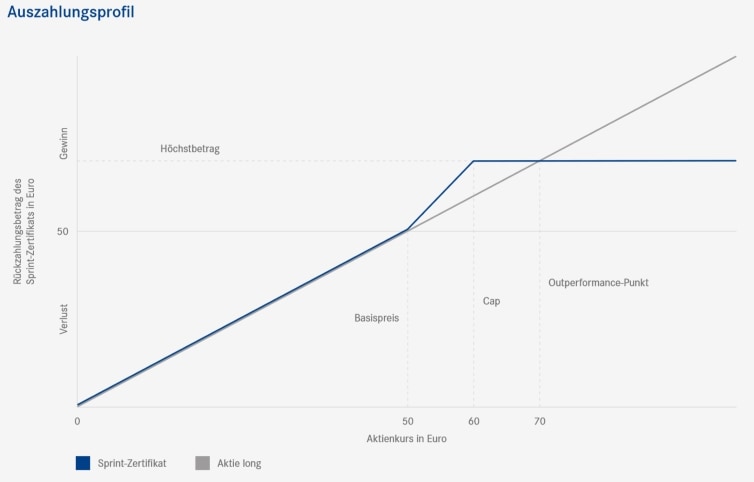

Mit Sprint-Zertifikaten können Anleger überproportional an Kurssteigerungen des Basiswerts innerhalb eines bestimmten Kursbereichs partizipieren. Ab einem festgelegten Kurs – dem Basispreis des Sprint-Zertifikats – wird die positive Entwicklung mit einem festgelegten Partizipationsfaktor, der in der Regel bei 2 liegt, multipliziert. Möglich wird dieser Mechanismus durch die Inkaufnahme einer Begrenzung der möglichen Gewinne. Sollte der Kurs des Basiswerts fallen, dann brauchen Anleger unterhalb des Basispreises keine gehebelte Partizipation zu fürchten: An Kursverlusten partizipieren sie lediglich im Verhältnis 1:1.

Wenn Sie auf der Suche nach dem besten Sprint-Zertifikat sind, dann erfahren Sie weiter unten in diesem Ratgeber mehr dazu – so finden Sie das passende Sprint-Zertifikat.

Wann lohnt sich die Anlage in Sprint-Zertifikaten?

Für Anleger kann die Investition in ein Sprint-Zertifikat sinnvoll sein, wenn sie davon ausgehen, dass der Kurs des Basiswerts während der Laufzeit nur moderat ansteigt. Notiert der Basiswert am Bewertungstag über dem Basispreis, partizipieren Anleger bis maximal zum Höchstbetrag überproportional mit dem Partizipationsfaktor. Oberhalb des Höchstbetrags erfolgt dagegen keine weitere Beteiligung. Notiert der Basiswert am Bewertungstag unter dem Basispreis, erzielen Anleger die gleiche negative Wertentwicklung wie der Basiswert (sofern der Erwerb ohne Aufgeld, also zu einem Preis auf der Höhe des Basiswertkurses erfolgte).

Welche Risiken bergen Sprint-Zertifikate?

Ein Risiko für Anleger in Sprint-Zertifikaten besteht darin, dass die Kurse des Basiswerts fallen. Wer in ein Sprint-Zertifikat investiert, dessen Basiswert bereits oberhalb des Basispreises notiert, der wird bei fallenden Kursen des Basiswerts auch die vervielfachte Partizipation wieder verlieren. Erst unterhalb des Basispreises liegt die Partizipation an den Verlusten wieder bei 1:1. Der Kapitalverlust fällt dann – abgesehen von etwaigen Dividendenzahlungen, die Anlegern im Zertifikat nicht zustehen – ebenso hoch aus wie bei einem Direktinvestment. Im schlimmsten Fall, bei einem wertlos gewordenen Basiswert, erleiden Anleger einen Totalverlust.

In unserem Ratgeber Geldanlage geben wir Ihnen übrigens konkrete Tipps, worauf Sie bei Ihren Investitionen achten sollten.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

Geldanlage in Sprint-Zertifikate – ein Beispiel

Anleger, die davon ausgehen, dass der Aktienkurs der XYZ AG in den nächsten 12 Monaten moderat steigen wird, können davon mit Sprint-Zertifikaten profitieren. Der Kurs der XYZ-Aktie liegt gegenwärtig bei 50 Euro; daran orientiert sich auch der Emissionspreis von 50 Euro. Das Sprint-Zertifikat ist mit einem Basispreis von 50 Euro und einem Cap bei 60 Euro ausgestattet. Der Partizipationsfaktor, also der Multiplikator für eine positive Kurs entwicklung zwischen Basispreis und Cap, ist mit 2 oder 200 Prozent festgelegt.

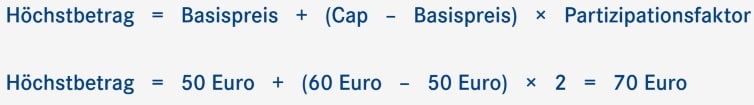

Tipp: Anleger erzielen den Höchstbetrag, wenn die Aktie am Bewertungstag auf Höhe des Caps oder darüber notiert. Der Höchstbetrag errechnet sich als Summe von Basispreis und der mit dem Partizipationsfaktor multiplizierten Differenz zwischen Cap und Basispreis.

Da der Höchstbetrag des Sprint-Zertifikats per Emission feststeht, können Anleger ihre mögliche Maximalrendite leicht berechnen, indem sie den Höchstbetrag in Bezug zum Emissionspreis (oder dem Kaufpreis bei späterem Erwerb) setzen.

Notiert der Basiswert am Bewertungstag unterhalb des Caps, aber oberhalb des Basispreises, dann errechnet sich der Rückzahlungsbetrag des Sprint-Zertifikats, indem der tatsächliche Schlusskurs anstelle des Caps in die Formel eingesetzt wird.

Sollte die XZY-Aktie am Bewertungstag unterhalb des Basispreises schließen, verhält sich das Sprint-Zertifikat wie der Basiswert selbst und bildet eine negative Kursentwicklung im Verhältnis 1:1 ab. Anlegern entstehen nun die gleichen Kapitalverluste wie in einem Direktinvestment – der Partizipationsfaktor kommt bei negativer Kursentwicklung nicht zur Anwendung.

Mögliche Szenarien per Fälligkeit

Im Idealfall schließt die XYZ-Aktie am Bewertungstag auf oder oberhalb des Caps, etwa bei 62 Euro. Die Kurssteigerung zwischen dem Basispreis (50 Euro) und dem Kurs am Bewertungstag, maximal jedoch dem Cap (60 Euro), wird nun mit dem Sprint-Faktor

(× 2) multipliziert. Das Produkt (10 Euro × 2 = 20 Euro) wird auf den Basispreis aufgeschlagen; der Rückzahlungsbetrag entspricht dann dem Höchstbetrag von 70 Euro.

Anleger erzielen also für alle Kurssteigerungen oberhalb des Basispreises von 50 Euro bis maximal zum Cap von 60 Euro einen um das Zweifache höheren Ertrag als mit dem Basiswert. An Kurssteigerungen über den Cap hinaus partizipieren sie dagegen nicht mehr. Die Direktanlage in die Aktie ist also nur dann rentabler, wenn die Aktie deutlich über den Höchstbetrag ( = Outperformance-Punkt) von 70 Euro ansteigt.

Sofern die Aktie am Bewertungstag unverändert bei 50 Euro notiert, erzielen Anleger mit dem Sprint-Zertifikat weder einen Gewinn noch einen Verlust. Wer das Sprint-Zertifikat mit einem Aufgeld erworben hat, verbucht diesen Betrag als Verlust, wer mit Abgeld investiert hat, realisiert entsprechend einen Gewinn. Im neutralen Szenario schneidet das Sprint-Zertifikat genauso ab wie das entsprechende Direktinvestment – abgesehen von gegebenenfalls ausgeschütteten Dividenden.

Schließt die XYZ-Aktie am Bewertungstag unterhalb des Basispreises, zum Beispiel bei 40 Euro, partizipieren Anleger im Verhältnis 1:1 an dieser negativen Entwicklung. Sie realisieren einen Verlust von 10 Euro oder 20 Prozent – wie bei einem alternativen Direktinvestment in den Basiswert. Wer das Sprint-Zertifikat mit einem Aufgeld erworben hat, verbucht diesen Betrag als zusätzlichen Verlust, wer mit Abgeld investiert hat, mindert entsprechend den Verlust. Im ungünstigsten Fall, bei wertlosen Aktien, realisieren Anleger einen Totalverlust. Im negativen Szenario schneidet das Sprint-Zertifikat genauso ab wie das entsprechende Direktinvestment.

Sprint-Zertifikate – Gewinn- und Verlustchancen

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag des Sprint-Zertifikats | Gewinn-/Verlust des Sprint-Zertifikats in Euro/in Prozent (ohne Kosten) |

|---|---|---|---|

| 65 Euro | +30 % | 70 Euro | +20 Euro/+40 % |

| 60 Euro | +20 % | 70 Euro | +20 Euro/+40 % |

| 55 Euro | +10 % | 60 Euro | +10 Euro/+40 % |

| 50 Euro | 0 % | 50 Euro | 0 Euro/0 % |

| 40 Euro | -20 % | 40 Euro | -10 Euro/-20 % |

| 35 Euro | -30 % | 35 Euro | -15 Euro/-30 % |

| 30 Euro | -40 % | 30 Euro | -20 Euro/-40 % |

Wie funktionieren Sprint-Zertifikate?

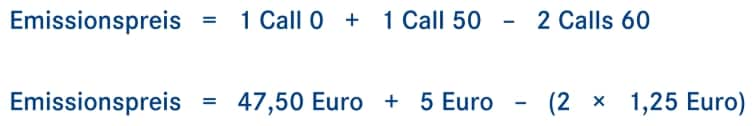

Bei der Konstruktion eines Sprint-Zertifikats auf eine Aktie kombiniert der Emittent zwei Long-Positionen in Calls mit einer zweifachen Short-Position in einem Call miteinander. Dies sind zunächst ein Call (long) mit dem Basispreis von 0 Euro (oder auch ein Aktien-Future – beide repräsentieren eine Aktie abzüglich ihrer diskontierten Dividende) sowie ein Call (long) mit einem Basispreis, der dem Basispreis des Sprint-Zertifikats entspricht. Ab diesem gilt die erhöhte Partizipation. Die Anzahl der Calls (hier angenommen: 1 Call Strike 0 plus 1 Call Strike 50 = 2 Calls) entspricht dem Partizipationsfaktor des Zertifikats von 2 oder 200 Prozent. Dagegen stellt der Emittent eine doppelte Short-Position mit einem Basispreis in Höhe des Caps (hier angenommen: 2 Calls Strike 60 short).

Die Finanzierung des Sprint-Mechanismus erfolgt zum einen über die diskontierte Dividende des Basiswerts, zum anderen über die Prämieneinnahme aus den verkauften Calls (short). Sind die erwarteten Dividenden des Basiswerts hoch, können ein niedriger Basispreis mit einem hohen Cap und/oder ein hoher Partizipationsfaktor erreicht werden. Bei dividendenlosen Basiswerten erfolgt die Finanzierung des Sprint-Mechanismus gegebenenfalls auch über ein Aufgeld, d. h., das Zertifikat ist bereits bei Emission teurer als das Direktinvestment.

Bei einem XYZ-Aktienkurs von 50 Euro begibt der Emittent ein beispielhaftes Sprint-Zertifikat mit Partizipationsfaktor 2. Zur Finanzierung steht die erwartete diskontierte Dividende von 2,50 Euro zur Verfügung, ein Call mit dem Basispreis 50 Euro kostet 5 Euro; ein Call mit Basispreis 60 wird für 1,25 Euro gehandelt.

Steigt die Aktie bis zum Bewertungstag auf 60 Euro, hat der Call 0 einen Wert von

60 Euro, der Wert des Call 50 liegt bei 10 Euro. Der innere Wert der beiden verkauften Calls 60 liegt bei je 0 Euro; sie verfallen also wertlos. Der Wert der Gesamtposition, der den Rückzahlungsbetrag ausmacht, errechnet sich als Summe dieser Komponenten:

Preisfaktoren bei Sprint-Zertifikaten

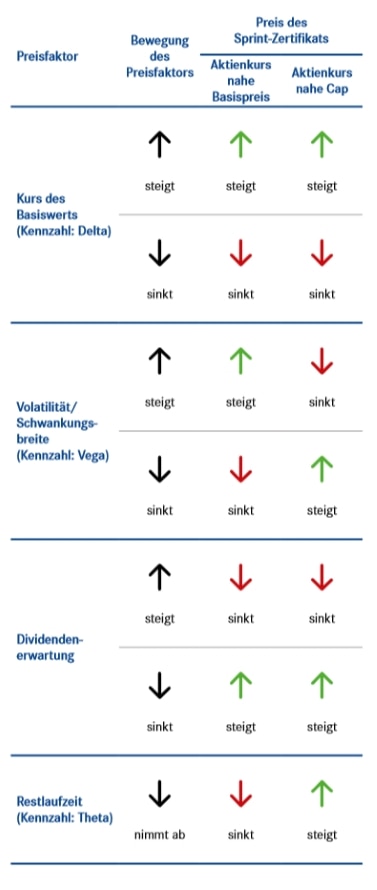

Der Preis eines Sprint-Zertifikats unterliegt während der Produktlaufzeit Schwankungen, für die mehrere Einflussfaktoren verantwortlich sind. Der Einfluss von Veränderungen dieser Preisfaktoren kann durch Kennzahlen quantifiziert werden, die aus der Optionspreisformel nach Black/Scholes abgeleitet und mit griechischen Buchstaben benannt werden.

Der entscheidende Einflussfaktor auf den Preis eines Sprint-Zertifikats ist die Kursentwicklung des zugrunde liegenden Basiswerts (Kennzahl Delta). Steigende Kurse wirken sich grundsätzlich positiv, fallende Kurse dagegen negativ aus. Dabei schlagen sich Kursveränderungen des Basiswerts oberhalb des Basispreises überdurchschnittlich im Kurs des Zertifikats nieder (Delta > 1), allerdings zunächst weniger stark als vom Partizipationsfaktor angezeigt – dessen exakte Partizipationsrate gilt erst per Laufzeitende. Bei Aktienkursen unterhalb des Basispreises verhält sich das Zertifikat ähnlich wie der Basiswert (Delta nähert sich 1 an).

Der zweite wichtige Einflussfaktor ist die Volatilität (Kennzahl Vega). Um die genauen Auswirkungen zu prognostizieren, muss die Lage des Aktienkurses im Verhältnis zu Basispreis und Cap betrachtet werden: Auf Höhe des Basispreises wirkt sich eine höhere Volatilität positiv, eine fallende dagegen negativ auf das Zertifikat aus – hier ist die Long-Call-Position besonders reagibel. Die Effekte kehren sich um, wenn der Kurs des Basiswerts auf Höhe des Caps notiert: Nun sind die beiden verkauften Calls am Geld und damit besonders sensitiv für Volatilitätsveränderungen. Aufgrund der Short-Position wirkt sich jetzt ein Anstieg der Schwankungsbreite negativ, eine sinkende Volatilität positiv auf den Preis des Zertifikats aus.

Aber: Auch für den Einfluss der Restlaufzeit muss die Lage des Aktienkurses im Verhältnis zu Basispreis und Cap betrachtet werden: Liegt die Long-Call-Position des Basispreises am Geld, dann schlägt sich die abnehmende Restlaufzeit negativ im Preis des Sprint-Zertifikats nieder, liegt dagegen die Short-Call-Position des Caps am Geld, hat deren Zeitwertverlust einen positiven Einfluss auf den Preis des Produkts.

Bei Basiswerten, die während der Laufzeit des Zertifikats Erträge (wie etwa Dividenden) ausschütten, kann eine Änderung der Markterwartungen zu deren Höhe auf die Preise des Zertifikats durchschlagen. Das Sprint-Zertifikat reagiert aufgrund des durchweg positiven Deltas immer negativ auf unerwartet höhere und positiv auf unerwartet niedrigere Ausschüttungen.

So finden Sie das passende Sprint-Zertifikat

Anleger sollten vor dem Kauf eines Sprint-Zertifikats eine differenzierte Markteinschätzung entwickeln, da sich dieses Produkt vor allem für moderat steigende Märkte eignet. Die Lage des Basiswertkurses im Verhältnis zu Basispreis und Cap ist das Steuerungsinstrument für die individuelle Risikobereitschaft oder Renditeerwartung. Grundsätzlich können zwei Strategien unterschieden werden.

Anleger, die von konstanten Kursen des Basiswerts ausgehen, könnten ein Sprint-Zertifikat wählen, dessen Cap auf Höhe des aktuellen Basiswertkurses liegt. In dieser Konstellation handelt das Sprint-Zertifikat unter Umständen mit einem Abschlag zum Basiswertkurs. Um den maximalen Ertrag zu erzielen, muss der Basiswert also lediglich seit- wärtstendieren. Da der Zertifikatspreis allerdings schon die gedoppelte Preiskomponente enthält, werden fallende Basiswertkurse gehebelt mitvollzogen, sodass überproportionale Verluste im Vergleich zum Direktinvestment anfallen können.

Wenn Anleger dagegen Kurssteigerungen des Basiswerts erwarten, könnten Sie ein Sprint-Zertifikat wählen, dessen Basispreis auf Höhe des aktuellen Basiswertkurses liegt. Um einen Gewinn zu erzielen, ist es erforderlich, dass der Basiswertkurs steigt – je mehr, desto besser. Anleger riskieren bei steigenden Kursen lediglich, dass ihnen bei Kursen oberhalb des Caps durch den fixen Höchstbetrag ein Teil der Kursgewinne entgeht. Bleibt der erhoffte Kursanstieg des Basiswerts aus und der Basiswert notiert am Bewertungstag unter dem Basispreis, dann erleiden Anleger einen Verlust. In diesem Fall entspricht der Rückzahlungsbetrag dem Schlusskurs des Basiswerts.

Wichtig: Anleger sollten bei der Wahl des Sprint-Zertifikats beachten, dass das Produkt eine ausreichend lange Laufzeit aufweist, damit sich die Erwartung steigender Kurse entsprechend im Kurs des Zertifikats niederschlagen kann.

Aufgrund der enthaltenen Optionskomponenten reagiert das Zertifikat insbesondere bei langer Restlaufzeit oberhalb des Basispreises zunächst nicht vollständig in Höhe des entsprechenden Partizipationsfaktors auf Kurssteigerungen. Bis zum Ende der Laufzeit ist dann die zunehmende Annäherung des Preises des Sprint-Zertifikats an dessen rechnerischen Wert zu beobachten.

Produkt- und Ausstattungsvarianten

Capped-Outperformance-Zertifikat

Sprint-Zertifikate können als standardisierte Variante von Capped-Outperformance-Zertifikaten angesehen werden. Bei klassischen Sprint-Zertifikaten liegt der Partizipationsfaktor bei 2 (200 Prozent), manchmal auch 3 oder 4. Bei Outperformance-Zertifikaten mit Cap sind auch gebrochene Partizipationsfaktoren möglich, wie etwa 1,85 oder 2,5. Davon abgesehen ist ihre Funktionsweise aber identisch.

Reverse-Sprint-Zertifikat

Diese Produktvariante kehrt den Mechanismus des klassischen, auf steigende Kurse abzielenden Sprint-Zertifikats um: Mit einem Reverse-Sprint-Zertifikat können Anleger von (leicht) fallenden Kursen des Basiswerts überproportional profitieren. Diese Zertifikate eignen sich gerade in schwachen Phasen zur Beimischung in ein klassisches Aktienportfolio als Absicherungskomponente für das Portfolio. Umgekehrt treten Verluste im Verhältnis 1:1 auf, wenn der Kurs des Basiswerts ansteigt.

Quanto-Sprint-Zertifikat (mit Wechselkurssicherung)

Anleger, die bei einem Investitionsvorhaben in einem in ausländischer Währung notierten Basiswert das Wechselkursrisiko von Anfang an ausschließen möchten, können zu einem Sprint-Zertifikat mit Wechselkurssicherung (Quanto-Mechanismus) greifen. Dieser fixiert den Wechselkurs auf die Relation 1:1 und eliminiert sämtliche Chancen und Risiken einer Fremdwährungsanlage zugunsten der Kalkulationssicherheit der Anleger.

Sie interessieren sich auch für weitere Zertifikate? In den Ratgebern Faktor-Zertifikate und Hebelzertifikate stellen wir Ihnen beispielsweise zwei weitere Zertifikat-Arten vor.

Sprint-Zertifikate handeln - das sollten Sie tun

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

Mit freundlicher Unterstützung vom DDV.

Home » Sprint-Zertifikate handeln – so finden Anleger die besten Zertifikate

Bildquelle: Santiago Cornejo / Shutterstock.com