ETF kaufen – die besten ETF-Fonds

ETFs werden immer beliebter. Annähernd 8 Billionen US-Dollar sind weltweit in passiven Indexfonds investiert. Kein Wunder: Indexfonds sind transparent und kostengünstig. Worauf Anleger beim ETF-Kauf achten sollten, wieso der Vermögensaufbau mittels ETF Sparplan eine gute Alternative zum Fondssparplan sein kann und welche Investments unter Anlegern besonders beliebt sind.

ETF kaufen - das Wichtigste in Kürze

ETF kaufen - Empfehlungen & Tipps

- Die besten Indexfonds

- ETF kaufen – Geldanlage in Exchange Traded Funds

- Was sind ETFs genau?

- ETF-Käufer haben Qual der Wahl

- ETF oder Fonds kaufen?

- ETF Kosten: Gebühren deutlich günstiger als bei klassischen Fonds

- ETF-Handel: Orderprovision beim ETF-Trading wichtig

- ETF kaufen – so geht’s

- Video: ETF kaufen – so bekommen Sie ETF-Sparpläne gebührenfrei

- ETF Fonds-Auswahl: Was es zu beachten gilt

- ETFs kaufen mit Profis

- Beliebte ETF-Fonds auf wichtige Aktienindizes

- ETF kaufen? Das sollten Sie noch wissen!

- ETF kaufen – das sollten Sie tun

Die besten Indexfonds

| Name | ISIN/WKN | Index | Gebühr pro Jahr (TER) | Verwendung der Erträge |

|---|---|---|---|---|

| Xtrackers MSCI World UCITS ETF 1C | IE00BJ0KDQ92/ A1XB5U | MSCI World | 0,19 Prozent | thesaurierend |

| iShares Core MSCI World UCITS ETF | IE00B4L5Y983/ A0RPWH | MSCI World | 0,20 Prozent | thesaurierend |

| ComStage MSCI World TRN UCITS ETF | LU0392494562/ ETF110 | MSCI World | 0,20 Prozent | ausschüttend |

| Xtrackers MSCI World UCITS ETF 1D | IE00BK1PV551/ A1XEY2 | MSCI World | 0,19 Prozent | ausschüttend |

| Vanguard FTSE All-World UCITS ETF | IE00BK5BQT80/ A2PKXG | FTSE All-World | 0,22 Prozent | thesaurierend |

| Xtrackers Euro Stoxx 50 UCITS ETF 1D | LU0274211217/ DBX1EU | EuroStoxx50 | 0,09 Prozent | ausschüttend |

| Lyxor ETF Euro Stoxx 50 – D-EUR | FR0007054358/ 798328 | EuroStoxx50 | 0,20 Prozent | ausschüttend |

| iShares Euro Stoxx 50 UCITS ETF | IE0008471009/ 935927 | EuroStoxx50 | 0,10 Prozent | ausschüttend |

| iShares ATX UCITS ETF | DE000A0D8Q23/ A0D8Q2 | ATX | 0,32 Prozent | ausschüttend |

| Xtrackers ATX UCITS ETF | LU0659579063/ DBX0KJ | ATX | 0,25 Prozent | thesaurierend |

| Xtrackers DAX UCITS ETF 1C | LU0274211480/ DBX1DA | DAX | 0,09 Prozent | thesaurierend |

| iShares Core DAX® UCITS ETF (DE) | DE0005933931/ 593393 | DAX | 0,16 Prozent | thesaurierend |

| ComStage DAX® TR UCITS ETF | LU0378438732/ ETF001 | DAX | 0,08 Prozent | ausschüttend |

| ComStage MDAX TR UCITS ETF | LU1033693638/ ETF007 | MDAX | 0,30 Prozent | ausschüttend |

| iShares MDAX® UCITS ETF (DE) | DE0005933923/ 593392 | MDAX | 0,51 Prozent | thesaurierend |

Produktempfehlung: Der iShares Core MSCI World UCITS ETF erhält vom Analysehaus Morningstar 5 von 5 Sternen, laut Stiftung Warentest ist dieser ETF „1. Wahl“. Der ausschüttende Xtrackers MSCI World UCITS ETF 1D erhält im Morningstar-Rating 4 von 5 Sternen. Der thesaurierende Xtrackers DAX UCITS ETF 1C gehört zu den günstigsten MSCI World-ETFs. Auch der ausschüttende ComStage MSCI World TRN UCITS ETF erhält von der Ratingagentur Morningstar 5 von 5 Sternen.

Der Xtrackers Euro Stoxx 50 UCITS ETF 1D bildet den EuroStoxx50 vollständig physisch ab. Der iShares ATX Ucits ETF erhält von Stiftung Warentest die Finanztest-Bewertung „1. Wahl“. Der ComStage ETF MDAX TR UCITS gehört zu den beliebtesten Indexfonds auf den MDAX. Der iShares MDAX® UCITS ETF (DE) erhält von Stiftung Warentest das Urteil „1. Wahl“. Der Xtrackers DAX UCITS ETF 1C ist einer der beliebtesten DAX-ETFs. Auch er erhält von Stiftung Warentest die Bewertung „1. Wahl“.

Mit dem Robo-Advisor OSKAR sparen Sie sich die ETF-Auswahl und investieren in bis zu zehn Indexfonds mit weltweiter Streuung gleichzeitig.

In unserer Übersicht der von Anlegern meistgenutzten ETF erfahren Sie noch mehr über die vorgestellten Produkte. Zunächst verraten wir Ihnen, was ETFs auszeichnet, wie Sie Indexfonds zum Vermögensaufbau nutzen und was diese von klassischen Investmentfonds unterscheidet.

Video: ETF-Auswahl - Tipps zur ETF-Suche

Sie möchten ein ETF-Portfolio zusammenstellen, wissen aber nicht wie? Im folgenden Erklär-Video verraten wir, wie Sie den richtigen ETF für Ihre Anlagestrategie finden, worauf Sie bei Auswahl Ihres ETFs achten sollten und wie Sie Schritt für Schritt ein ETF-Portfolio aufbauen: ETF-Auswahl - 5 goldene Tipps zur ETF-Suche

Hinweis: Beispiel-ETFs aus dem YouTube-Video ...

... mit dem Fokus "Welt":

iShares Core MSCI World UCITS ETF (ISIN IE00B4L5Y983)

iShares MSCI ACWI UCITS ETF USD (Acc) Share Class (IE00B6R52259)

... mit dem Fokus "Europa":

iShares Stoxx Europe 600 UCITS ETF (DE) (ISIN DE0002635307)

Xtrackers MSCI Europe UCITS ETF 1C (ISIN lu0274209237)

... mit dem Fokus "Deutschland":

iShares Core DAX UCITS ETF (DE) (DE0005933931)

Xtrackers DAX UCITS ETF 1C (ISIN LU0274211480)

... mit dem Fokus "Nebenwerte":

iShares MSCI World Small Cap UCITS ETF USD (Acc) Share Class (IE00BF4RFH31)

Deka MDAX UCITS ETF (ISIN DE000ETFL441)

Experten-Know-how rund um Börse und Geldanlage finden Sie auch hier:

Aktien kaufen: Die besten Tipps zum Handel mit Aktien

ETF-Sparplan – die besten Sparpläne, Tipps und Tricks

Fonds kaufen: Vermögensaufbau mit Fonds

Geldanlage – mit diesen 7 Tipps haben Sie Ihre Finanzen im Griff

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

ETF kaufen – Geldanlage in Exchange Traded Funds

Bei Exchange Traded Funds ist der Name Programm: ETFs, also börsengehandelte Indexfonds, werden nur an der Börse gehandelt – allerdings gibt es keine spezielle ETF Börse. Und wie klassische Investmentfonds bilden sie die Entwicklung einer ganzen Palette von Investments ab – in nur einem einzigen Wertpapier.

Mit ETFs kaufen sich Anleger somit einen ganzen Börsenindex, eine ganze Branche oder sogar eine ganze Anlagekategorie ins Depot. Die Idee der ETFs ist dabei keineswegs neu. Schon Anfang der 70er Jahre wurde in den USA die Idee geboren, einen ganzen Börsenindex über einen Indexfonds handelbar zu machen. Der erste Indexfonds wurde im Jahr 1973 aufgelegt, war jedoch institutionellen Anlegern vorbehalten. Im Jahr 1976 konnten dann erstmals auch Privatanleger einen ETF kaufen. Damals waren Exchange Traded Funds noch die einzigen an der Börse gehandelten Fonds. Mittlerweile ist das anders: Viele aktiv verwaltete Investmentfonds können über die Kapitalanlagegesellschaft und zusätzlich über die Börse gehandelt werden.

Das Wichtigste in Kürze: Was ist ein ETF?

Ein ETF (Exchange traded fund) ist ein an der Börse (Exchange) gehandelter (traded) Investmentfonds (fund). Anders als bei klassischen Fonds werden die Anteile in der Regel nicht über eine Investmentgesellschaft, sondern an der Wertpapierbörse gehandelt. Weiterer Unterschied: Ein ETF wird nicht aktiv von einem Management verwaltet. Stattdessen bildet ein ETF meist passiv einen Index ab, zum Beispiel den Austrian Traded Index ATX oder sein europäisches Pendant, den EuroStoxx 50. ETFs werden daher auch Indexfonds genannt, da sie darauf abzielen, die Entwicklung eines Index' 1:1 abzubilden.

ETFs gibt es mittlerweile auf fast alle Anlageklassen: Neben Indexfonds auf Aktienmärkte wie den ATX oder den amerikanischen S&P 500 gibt es auch Indexfonds auf Rohstoffe, Devisen, Anleihen oder spezielle Fonds auf Regionen oder Anlagestrategien. Da Indexfonds ohne Portfoliomanagement auskommen, sind die Kosten für Anleger in der Regel deutlich günstiger als bei klassischen Fonds.

Was sind ETFs genau?

ETFs revolutionieren die Finanzwelt. Anleger können damit besonders leicht Vermögen aufbauen. Sie sind kostengünstig, transparent und so beliebt wie kaum ein anderes Börsenprodukt. Derzeit liegt das weltweit verwaltete ETF-Vermögen bei annähernd acht Billionen US-Dollar – Tendenz: steigend. Auch die Zahl der Produkte nimmt stetig zu, inzwischen können Anleger aus insgesamt mehr als 2.000 verschiedenen ETFs wählen. Doch was sind ETFs genau und wie funktionieren sie?

Genial einfach, einfach genial

ETFs bilden einen Index passiv ab und sie sind wie Aktien ganz einfach an der Börse handelbar. Ziel von ETFs ist es, den zugrundeliegenden Index möglichst exakt nachzubilden und die gleiche Rendite wie der Index zu erzielen. Steigt zum Beispiel der MSCI World-Index um ein Prozent, dann steigt auch der dazugehörige MSCI World-ETF im Optimalfall um ein Prozent (abzüglich Gebühren).

Börsengehandelte Indexfonds vereinen die Vorteile von Investmentfonds und Aktien: die breite Risikostreuung und die leichte Handelbarkeit einer Aktie – ein einfaches und doch geniales Konzept.

Was ist ein ETF? Das Beste aus Aktien und Fonds!

Sie als Anleger können jederzeit ETF-Anteile kaufen und verkaufen, den aktuellen Wert Ihres ETFs abrufen und die Kursperformance nachvollziehen. Sowohl ein Einstieg als auch ein Ausstieg ist zu jeder Zeit problemlos möglich.

Analog zu einem klassischen Investmentfonds bieten ETFs zugleich einen diversifizierten Zugang zu den Anlagemärkten in aller Welt. Mit einem ETF müssen Sie als Anleger Ihr Kapital nicht mehr aktiv auf verschiedene Aktien streuen, um das Anlagerisiko zu reduzieren. Ein ETF ist bereits über Unternehmen, Branchen und Länder diversifiziert, denn: Mit einem einzigen ETF kaufen Sie als Anleger gleich einen ganzen Index – und damit ein Bündel an unterschiedlichen Titeln mitsamt ihren Stärken und Schwächen.

Transparent wie kaum ein anderes Börsenprodukt

ETFs zeichnen sich durch große Transparenz aus und bieten Ihnen so eine optimale Kontrolle über Ihr angelegtes Vermögen. Weil ETFs die Wertentwicklung von Indizes widerspiegeln und die Zusammensetzung dieser Indizes öffentlich bekannt ist, wissen Sie jederzeit ganz genau, in was Sie investieren.

ETFs sind sehr leicht vergleichbar: Oft finden Sie mehrere ETFs auf den gleichen Referenzindex. Kosten und Renditen verschiedener ETFs lassen sich miteinander vergleichen.

Auch beim Thema Kosten sind ETFs transparent wie kaum ein anderes Produkt: Sämtliche Gebühren Ihres ETFs können Sie zu jedem Zeitpunkt einsehen. Wichtig ist dabei der Blick auf die Gesamtkostenquote, die sogenannte Total Expense Ratio (TER). Die TER macht einen Gebührenvergleich von einem ETF Fonds zum anderen sehr leicht möglich. Innerhalb unseres Ratgebers ETF-Sparplan gehen wir noch genauer auf die wichtigsten Kostenpunkte bei ETFs ein.

Sicherheit wird bei ETFs großgeschrieben

Sicherheit spielt für den langfristigen Erfolg einer Geldanlage eine entscheidende Rolle. ETFs sind vergleichsweise sehr sicher, denn sie sind rechtlich Sondervermögen. Das Anlegerkapital ist folglich vom Betriebsvermögen des ETF-Anbieters (Emittent) getrennt. Sollte der Emittent insolvent werden, gehört Ihr ETF-Vermögen nicht zur Konkursmasse – kurz gesagt: Sie erhalten Ihr investiertes und angespartes Kapital vollständig wieder zurück.

Im Gegensatz zu aktiven Investmentfonds ist der Erfolg eines ETFs nicht von der Qualität des Managements abhängig. Es gibt folglich auch keine bösen Überraschungen durch Entscheidungen von Fondsmanagern oder durch den Wechsel an der Spitze des Fondsmanagements.

Wichtig: Alle an der Börse gehandelten Produkte haben Risiken, so auch ETFs. Das größte Risiko ist das Marktrisiko der Wertpapiere, die der ETF widerspiegelt. Als ETF-Anleger sollten Sie entsprechend bereits etwas Erfahrung mit den Aktienmärkten gesammelt haben.

Sind ETFs bei Anlegern beliebt?

ETFs kaufen sowohl Privatanleger als auch institutionelle Investoren, das weltweit verwaltete ETF-Volumen nimmt stetig zu. Anfang 2019 steckten in ETF Fonds deutlich über fünf Billionen US-Dollar, seit der Finanzkrise 2008 hat sich das globale ETF-Vermögen vervielfacht.

Auch die Zahl der ETF-Produkte steigt. ETFs bilden nicht nur die Entwicklung eines Aktienindex‘ nach, ETFs eröffnen den Zugang zu einem ganzen Portfolio verschiedener Anlageklassen: Es gibt neben den klassischen ETFs auf wichtige Indizes (zum Beispiel MSCI World-ETF) unter anderem auch ETFs auf bestimmte Märkte (zum Beispiel MSCI Emerging Markets-ETF), ETFs mit Themenschwerpunkten, es gibt Indexfonds auf Rohstoffe, Immobilien, Devisen und Anleihen, darüber hinaus gibt es spezielle Fonds auf Regionen und sogar auf Anlagestrategien.

Das erhöht die Möglichkeiten für Anleger, die bereits etwas Erfahrung an der Börse gesammelt haben. Für Börsenanfänger kann das auch Nachteile haben: Um den passenden ETF für die eigene Anlagestrategie aus diesem enorm großen Angebot auszuwählen, benötigen Anleger Zeit und Muße. Wie Sie am besten auf ETF-Suche gehen und worauf Sie dabei achten müssen, verraten wir Ihnen in unserem Ratgeber ETF-Sparplan.

Revolution der Geldanlage

Dass ETFs heute bei Anlegern so beliebt sind, war nicht zu erwarten: Als Mitte der 1970er Jahre der Grundstein für den rasanten Aufstieg der ETFs gelegt wurde, hätte niemand mit diesem Erfolg gerechnet. Die Idee, einen Index zu replizieren, also nachzubilden, hatte Wirtschaftsnobelpreisträger Paul Samuelson.

John C. Bogle und die Frage: „Was ist ein ETF?“

Der Gründer der Vanguard Group, John C. Bogle, griff diese Idee auf und rief 1976 den ersten Indexfonds auf den S&P 500 ins Leben. Doch Bogles erster Indexfonds floppte, kaum ein Investor sah den Mehrwert, viele stellten sich nur ungläubig die Frage: „Was ist ein ETF?“

Statt der erwarteten 150 Millionen US-Dollar sammelte John C. Bogle nur elf Millionen ein. Die Häme für den Vanguard-Gründer war groß, der Fonds wurde als „Bogle’s folly“ (Bogles wahnwitzige Idee) verspottet.

ETFs boomen

Diese Zeiten sind längst vorbei: Seit dem Jahr 2000, damals lag das weltweit verwaltete ETF-Vermögen bei lediglich 79 Milliarden US-Dollar, stieg die Nachfrage nach den passiv verwalteten Indexfonds rasant an. Der Grund für den beginnenden Boom war der Crash nach der Dotcom-Blase um die Jahrtausendwende. Anleger mussten in dieser Zeit schmerzhaft erfahren, dass Stock-Picking, also das Auswählen einzelner Aktien, bittere Verluste bringen kann.

Die Finanzkrise 2008 verstärkte dieses Anlegerverhalten weiter, der Boom bei ETFs ist seitdem nicht mehr aufzuhalten. Das weltweite ETF-Volumen kletterte nach dem Höhepunkt der Krise erstmals auf über eine Billion US-Dollar.

ETFs zählen heute zu den beliebtesten Börsenprodukten überhaupt – und der ETF-Boom hält weiter an: iShares, der größte ETF-Anbieter der Welt, rechnete bereits vor vielen Jahren damit, dass das global verwaltete ETF-Vermögen weiter kräftig steigt. Und tatsächlich: Laut dem Statistikportal Statista lag das weltweit verwaltete ETF-Vermögen im Jahr 2020 bei rund 7,7 Billionen US-Dollar.

ETF-Käufer haben Qual der Wahl

Welche Bedeutung den passiven ETFs in der modernen Portfoliotheorie zukommt, lässt sich schon daran erkennen, dass heute drei der fünf weltgrößten Vermögensverwalter vorrangig auf passive, indexbasierte Anlagen setzen. Der weltweit wohl bekannteste ETF wurde mit dem SPDR® S&P 500 ETF (ISIN US78462F1030) schon in den 1990er Jahren vom Vermögensverwalter State Street Global Advisors auf den Markt gebracht.

Inzwischen verwalten in Europa 48 Anbieter ein ETF-Vermögen von insgesamt deutlich mehr als 500 Milliarden Euro.

Tipp: Wer nicht die Zeit hat, sich umfassend damit zu beschäftigen, kann sein Geld auch völlig automatisiert anlegen – zum Beispiel mit Robo-Advisorn wie OSKAR, Whitebox oder Ginmon. OSKAR arbeitet sogar „steuersmart“, optimiert also zum Jahresende durch verschiedene Maßnahmen das Steuerergebnis für Sie als Anleger.

ETF oder Fonds kaufen?

Soll ich eher einen ETF oder Fonds kaufen? Viele Anleger stellen die Frage nach den wesentlichen Unterschieden dieser beiden Börseninvestments.

Ein klassischer Investmentfonds funktioniert im Prinzip so: Zunächst definiert die Kapitalanlagegesellschaft im Verkaufsprospekt die Anlagerichtlinien für den Fonds. Festgelegt wird darin unter anderem detailliert, welchen Anlageschwerpunkt der Investmentfonds haben soll.

Auch: Soll der Fonds eher auf kleine, wachstumsstarke Unternehmen setzen, was für den Anleger mit höheren Chancen, aber eben auch mit höheren Kursrisiken verbunden ist? Oder soll das Fondsvermögen ausschließlich in etablierte Unternehmen mit geringerem Kursrisiko angelegt werden? Beispielsweise in Großkonzerne wie Nestlé, Siemens, BASF oder L’Oréal. Auch die Anlageregion wird im Verkaufsprospekt exakt definiert.

Erst anschließend kommt der Fondsmanager ins Spiel. Seine Aufgabe: Aus der durch die Vorgaben im Verkaufsprospekt eingeschränkten Auswahl an Unternehmen diejenigen zu identifizieren, die vielversprechende Kurschancen und den Wert des Fondsvermögens mehren können. Ziel des Fondsmanagers ist dabei zweierlei. Zum einen sollte sein Fonds besser abschneiden als vergleichbare Börsenindizes. Zum anderen sollte er den konkurrierenden Fonds anderer Fondsgesellschaften die Hacken zeigen.

Das Problem: Nur wenige Fondsmanager schneiden besser als der Markt ab, meist liegt die Fondsperformance unter der Performance des jeweiligen Index. Je nach Statistik sind es nur fünf bis dreißig Prozent der Manager, die den zugrundeliegenden Index outperformen, also besser abschneiden. Als Anleger sollten Sie bei der Fondswahl daher sehr genau darauf achten, welche Fondsmanager über Jahre hinweg gute Ergebnisse erzielen und welche Investmentfonds nachhaltig besser als der Markt abschneiden. Hier finden Sie 8 wichtige Tipps zum Fondskauf und Vermögensaufbau mit Investmentfonds.

Zurück zur Frage ETF oder Fonds: Wenn viele Fonds ohnehin unterdurchschnittliche Ergebnisse erzielen, liegt es für Anleger nahe, direkt den Index bzw. den passenden ETF-Fonds zu kaufen. Zumal sich mit passiven Indexfonds die mitunter teuren Gebühren für das aktive Fondsmanagement vermeiden lassen. Da die Zusammensetzung eines ETFs durch den Referenzindex vorgegeben ist, ist auch kein Fondsmanagement notwendig, das die Aktienauswahl vornimmt, diese kontinuierlich überwacht und anpasst. Mit einem ETF lassen sich daher die Managementgebühren einsparen, die bei Aktienfonds zirka 1,5 Prozent pro Jahr betragen.

ETF Kosten: Gebühren deutlich günstiger als bei klassischen Fonds

Im Vergleich zu aktiv verwalteten Investmentfonds sind die Gebühren bei Exchange Traded Funds eher gering. Zu den ETF-Kosten zählen insbesondere die Depot-, Handels- und Verwaltungsgebühren.

Die Kostenstelle Depotgebühr können Anleger getrost abhaken, wenn sie ihr Anlagedepot bei einem modernen Anbieter führen. Zwar berechnen gerade Filialbanken auch heute häufig noch satte Jahresgebühren. Die meisten Direktbanken und Online Broker verzichten hingegen darauf, ihre Kunden Jahr für Jahr mit einer Fixgebühr zur Kasse zu bitten.

Tipp: Nutzen Sie auch unseren Vergleich der besten Depots für ETF-Sparer in unserem Ratgeber-Artikel ETF-Sparplan!

Auch der Ausgabeaufschlag spielt bei den ETF-Kosten keine Rolle. Während gemanagte Fonds häufig mit einem Ausgabeaufschlag von fünf Prozent daher kommen, wird beim ETF-Kauf in der Regel kein Ausgabeaufschlag fällig.

Gut zu wissen: Auch bei Investmentfonds lässt sich dieser teure Kostenblock leicht einsparen. So sind bei modernen Anbietern häufig zahlreiche Fonds mit Rabatt oder ohne Ausgabeaufschlag zu haben. Bei finanzen.net zero1 können Anleger ETFs & ETCs von Lyxor, DWS Xtrackers, Amundi, WisdomTree und Vanguard inklusive ETF-Sparpläne ohne zusätzliche Ordergebühren besparen (zzgl. marktüblicher Spreads).

Auch die Verwaltungsgebühren spielen bei ETFs keine nennenswerte Rolle. Während die Vermögensverwaltungsgebühren bei klassischen Investmentfonds meist mit etwa 0,8 bis 2 Prozent pro Jahr zu Buche schlagen, müssen ETF-Anleger am deutschen Markt lediglich mit Kosten von zirka 0,35 bis 0,50 Prozent pro Jahr rechnen, bei Renten-ETFs liegt dieser ETF-Kostenblock nur bei 0,15 bis 0,25 Prozent per anno.

Von erfahrenen Investment-Profis lernen!

Noch mehr Expertenwissen zu Aktien, ETFs & Co. gibt es in unseren kostenfreien Online-Seminaren. Fondsmanager, Analysten, Profi-Trader und andere Experten stehen Ihnen Rede und Antwort:

Informieren Sie sich jetzt über unsere aktuellen Webinare:

08.01.2024, 18:00 Uhr:

Systematisch Trading-Chancen identifizieren - so geht es an den Märkten weiter!

09.01.2024, 18:00 Uhr:

Technischer Jahresausblick 2024 - Einblick in die Finanzmärkte

ETF-Handel: Orderprovision beim ETF-Trading wichtig

Beim ETF-Handel sind die Orderkosten der bedeutendste Kostentreiber. Beim ETF-Trading, also dem Kauf und Verkauf, zahlen Anleger eine Handelsplatzgebühr sowie eine Orderprovision an die Depotbank.

Auf die Börsen-/ Handelsplatzgebühren können Anleger de facto keinen Einfluss nehmen. Anders sieht die Sache bei den Orderprovisionen aus. Nicht nur bei größeren Orders ist dieser Kostenblock erheblich: So berechnen Filialbanken wie die Berliner Sparkasse für den ETF-Handel noch immer 0,7 – 0,9 Prozent vom Kurswert, bei der Orderaufgabe in der Filiale sogar 1,0 Prozent. Nach Adam Riese schlägt ein ETF-Trade über 25.000 Euro also schnell mit bis zu 250 Euro zu Buche. Moderne Anbieter mit günstigen ETF-Handelskonditionen berechnen fürs ETF-Trading hingegen nur wenige Euro pro Order – unabhängig von der Höhe des Auftrags.

Tipp zum ETF-Handel: Bei finanzen.net zero1 können Sie neben Aktien auch Fonds, Derivate und Kryptowährungen (als ETP) ohne Ordergebühren handeln (zzgl. marktüblicher Spreads). Auch für ETF-Sparpläne zahlen Sie keine Ordergebühren, keine Fremdkostenpauschalen und keine Handelsplatzentgelte, nur Spreads.

ETF kaufen – so geht’s

Haben Sie ein Depot bei einem Online-Broker eröffnet und zudem festgelegt, wie viel Geld Sie in ETFs investieren und auf welche ETFs Sie setzen wollen? Dann können Sie sich in Ihr Online-Depot einloggen und die Wertpapierorder erteilen. Der Kaufprozess kann sich je nach Aufmachung des Brokers unterscheiden, in der Regel benötigen Sie aber immer die gleichen Daten zum Kauf.

Geben Sie in der Ordermaske Ihres Brokers an, ob Sie den passiven Fonds kaufen oder verkaufen wollen und führen Sie die WKN oder ISIN an. Überprüfen Sie dann, ob es sich bei dem angezeigten Produkt tatsächlich auch um den ETF handelt, den Sie kaufen wollen. Jetzt müssen Sie noch angeben, wie viele ETF (Stück) Sie gerne hätten. Das können Sie sich ganz leicht anhand Ihres Investitionsbetrags errechnen:

So berechnen Sie die Stückzahl beim ETF-Kauf

Wenn Sie ETF kaufen wollen, ist der Kauf- bzw. Briefkurs eines ETFs für Sie entscheidend. Wollen Sie hingegen ETF verkaufen, sollten Sie sich nach dem Verkaufskurs bzw. Geldkurs richten. Um zu ermitteln, wie viele Indexfonds Sie sich für Ihren Investitionsbetrag „leisten“ können, teilen Sie Ihre Investitionssumme durch diesen Kaufkurs. Daraus ergibt sich die Anzahl der ETF-Anteile, die Sie mit Ihrer Order kaufen können.

Wichtig: Anders als bei einem ETF-Sparplan können Sie bei der Einmalinvestition nur ganze ETF-Anteile kaufen. Runden Sie daher am besten das Ergebnis ab, um eine ganze ETF-Stückzahl zu erhalten.

Beispiel: Sie planen, einmalig 10.000 Euro in einen MSCI World-ETF zu investieren. Der Kaufkurs des ETF liegt zum Zeitpunkt Ihres Kaufinteresses bei 46,96 Euro. Teilen Sie Ihre Investitionssumme von 10.000 Euro durch den aktuellen Kaufkurs von 46,96 Euro ergibt das 212,95 – in Ihre Ordermaske tragen Sie bei der Stückzahl beziehungsweise der Nominalzahl jetzt 212 ein.

Entscheiden Sie, wo Sie Ihre ETF kaufen wollen

Im Gegensatz zu klassischen Investmentfonds können Sie ETFs nicht direkt beim ETF-Anbieter kaufen. Auswahlmöglichkeiten haben Sie beim ETF-Kauf aber trotzdem: Sie können zwischen dem Kauf von Indexfonds an der Börse (zum Beispiel über Xetra oder die Börse Frankfurt) und dem ETF-Kauf im außerbörslichen Direkthandel wählen. Letzteres geht beispielsweise über die Handelsplattformen TradeGate und über den Finanzdienstleister Lang & Schwarz. Die meisten Broker zeigen Ihnen direkt in der Ordermaske an, wo Sie Ihren bevorzugen ETF erwerben können.

Was ist besser? ETFs kaufen an der Börse oder über den Direkthandel? Im Direkthandel funktioniert der Kauf meist etwas schneller, beim ETF-Kauf über eine Börse müssen Sie manchmal etwas mehr Angaben machen. Dafür können die Kurse im Direkthandel stark von den aktuellen Börsenkursen abweichen. Kaufen Sie direkt über eine Börse, handeln Sie in einem menschlich regulierten Umfeld. Es kann aber sein, dass Ihre Order in mehreren Teilen ausgeführt wird – das kann zusätzliche Gebühren bedeuten. Haben Sie sich für einen Handelsplatz entschieden, müssen Sie nur noch die ETF-Order erteilen.

Tipp: Prüfen Sie abschließend Ihren Orderstatus. Stimmt alles? Dann brauchen Sie etwas Geduld, denn häufig dauert es ein paar Tage, bis Ihr ETF in Ihrem Depot liegt.

ETF-Sparplan: Mittels Fondssparplan in ETFs investieren

Zur Altersvorsorge und zum langfristigen Vermögensaufbau sind ETF-Sparpläne aus mehreren Gründen interessant: Die Gebühren sind günstig, die Entwicklung des ETF-Sparplans lässt sich einfach verfolgen, und die Sparraten können jederzeit bequem online angepasst werden. So lässt sich schon mit kleinen monatlichen Sparraten ganz einfach langfristig ein Vermögen aufbauen.

Wie auch beim Fondssparplan profitieren Anleger zudem vom Cost Average -Effekt: Zu niedrigen Kursen wandern mehr Anteile ins Depot als zu höheren Kursen. Auf lange Sicht ist das von Vorteil. Ein langfristig orientierter Anleger kann sich über temporäre Kursrücksetzer also freuen, da sein ETF-Sparplan ihm mehr Anteile fürs gleiche Geld ins Depot bucht. Durch die monatliche Sparrate schwindet zudem das Risiko, das Wertpapier zum falschen Zeitpunkt zu kaufen.

Was bringt ein ETF-Sparplan? Historisch hat der MSCI World-Index einen durchschnittlichen Kurszuwachs von über 6 Prozent pro Jahr erwirtschaftet. Wer mit einem ETF-Sparplan auf die Fortsetzung dieser Entwicklung setzt, kann ein stattliches Vermögen aufbauen. Bei den meisten Online Brokern können Anleger mit kleinen Sparbeiträgen an den Start gehen.

Wichtig: ETF-Sparer sollten bereits bei der Auswahl der Depotbank darauf achten, dass beim Kauf eines ETF-Sparplans keine Ordergebühren anfallen und auch kleine Sparraten möglich sind. Auch Online-Banken berechnen pro Sparplankauf zwischen 1,5 bis 6 Prozent Gebühren. Die Lösung: Ein Online Broker, der den Sparplankauf zu günstigen Konditionen anbietet. Bei finanzen.net zero1 zahlen Sie für ETF-Sparpläne keine Ordergebühren (zzgl. marktüblicher Spreads), keine Fremdkostenpauschalen und keine Handelsplatzentgelte.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

ETF Fonds-Auswahl: Was es zu beachten gilt

Auch bei ETF Fonds gibt es einen kleinen Haken: Die Auswahl des passenden Fonds ist nicht ganz einfach, denn mittlerweile konkurrieren tausende ETF-Fonds mit verschiedenen Strategien um die Gunst des Anlegers.

Bei der Auswahl des passenden ETFs sollten Anleger auch auf die Replikationsmethode achten, der Vorgehensweise des Anbieters bei der Abbildung des zugrunde liegenden Index. Zu unterscheiden sind ETFs mit direkter Replikation von ETFs mit indirekter Replikation.

ETFs mit direkter Replikation bilden einen Index ganz klassisch nach: Ein voll replizierender Indexfonds kauft und verkauft also tatsächlich alle im Index enthaltenen Wertpapiere. Teilweise werden auch nur jene Indexmitglieder ge- und verkauft, die einen signifikanten Einfluss auf die Indexentwicklung haben (Representing Sampling Strategie). Indexmitglieder mit geringem Gewicht sind im Indexfonds damit nicht enthalten, was zu geringen Abweichungen bei der Kursentwicklung von ETF zu Index führen kann.

Anders bei ETFs mit indirekter Replikation: Bei diesem Verfahren bilden die ETF-Anbieter die Indexentwicklung über Swaps ab, das sind Tauschgeschäfte zwischen ETF-Anbieter und einem Swap-Kontrahenten. Diese Replikationsmethode ist günstiger als der physische Kauf und Verkauf, was sich auch positiv auf die Gebühren für den Anleger auswirken kann. Nachteil: Wird der Swap-Kontrahent zahlungsunfähig, können Anleger mitunter ihre komplette Einlage verlieren. Ein eher geringes Risiko, das ETF-Anleger aber unbedingt kennen sollten.

Hinweis: Auf finanzen.net können Sie ganz einfach den für Sie passenden ETF finden mit der ETF-Fondssuche.

ETFs kaufen mit Profis

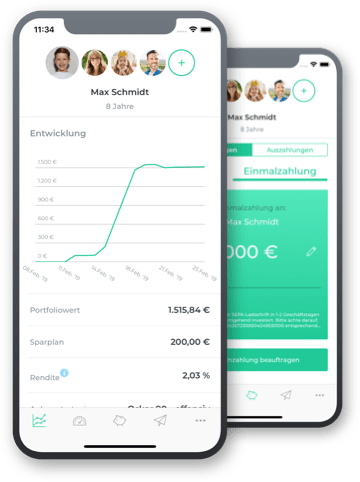

Wenn Sie es als Anleger weniger kompliziert mögen und Ihr Kapital nicht nur in Einzel-ETFs investieren wollen, dann können Sie auch einen Robo-Advisor wie OSKAR zum Vermögensaufbau nutzen. OSKAR übernimmt für Sie die gesamte Arbeit rund um Ihr ETF-Investment.

OSKAR legt Ihr Geld bereits ab 25 Euro pro Monat in bis zu zehn ETFs mit weltweiter Streuung an und die ETF-Auswahl erfolgt nach strengen Kriterien – so bauen Sie Ihr Vermögen immer mit den günstigsten ETFs auf.

Hinweis: Wenn Sie mehr zu digitalen Vermögensverwaltern sowie zu Kosten, Anlagestrategie und Performance von VisualVest, Scalable Capital, Quirion, OSKAR und Co. erfahren möchten, dann schauen Sie sich unseren großen Robo-Advisor-Vergleich an.

Beliebte ETF-Fonds auf wichtige Aktienindizes

Mit Indexfonds können ETF-Anleger mittlerweile nahezu jede Anlagestrategie abdecken. Mit einem ATX-ETF können Sie als Anleger auf den österreichischen Leitindex setzen, in Deutschland besonders beliebt sind ETF-Fonds auf die bekanntesten Aktienbarometer DAX, MDAX & Co.

ETF ATX

Bei ETF ATX-Investments haben Anleger die Auswahl zwischen verschiedenen Produkten und Anbietern. Stiftung Warentest vergibt dem ausschüttenden iShares ATX Ucits ETF (ISIN DE000A0D8Q23) die Finanztest-Bewertung „1. Wahl“, der iShares-ETF ist also ein markttypischer ETF. Etwas günstiger ist der thesaurierende ATX-ETF von Xtrackers. Der Xtrackers ATX UCITS ETF (ISIN LU0659579063) macht ein Investment in den Austrian Traded Index besonders kostengünstig möglich.

ETF DAX

Bei ETF DAX-Investments sollten Anleger unterscheiden zwischen Papieren, die den Kursindex abbilden, und jenen, die den Performanceindex abbilden. Die Performanceindex-Varianten sind generell vorzuziehen, da diese Dividenden und vergleichbare Ausschüttungen berücksichtigen. Beliebte DAX ETFs mit hohem Anlagevolumen sind der ComStage DAX® TR UCITS ETF (WKN ETF001), der iShares Core DAX® UCITS ETF (DE) (WKN 593393), der Xtrackers DAX UCITS ETF 1C (WKN DBX1DA) und der Deka DAX UCITS ETF (WKN ETFL01). Beim Deka-Fonds handelt es sich übrigens um eine ETF DAX-Variante auf den Performance-Index, das Anleger bei finanzen.net zero1 kostenlos handeln können (zzgl. marktüblicher Spreads). Depotführungskosten gibt es hier keine, sodass tatsächlich hundert Prozent des Anlegergeldes im DAX-ETF ankommt.

ETF EuroStoxx 50

Anleger die den europäischen Aktienindex abbilden wollen, haben derzeit die Wahl zwischen zirka 20 ETF EuroStoxx50-Fonds verschiedener Anbieter. Der ausschüttende Xtrackers Euro Stoxx 50 UCITS ETF 1D bildet den Eurozonen-Index, der zu den führenden Börsenbarometern Europas zählt, vollständig physisch ab.

Zu den Fonds mit dem größten Anlagevolumen zählen der Lyxor ETF Euro Stoxx 50 – D-EUR (WKN 798328) und der iShares Euro Stoxx 50 UCITS ETF (WKN 935927). Der iShares ETF senkte die TER kürzlich übrigens von 0,16 Prozent pro Jahr auf 0,10 Prozent. Bei finanzen.net zero1können Sie einen kostengünstigen ETF-Sparplan einrichten.

ETF MDAX

Auch der deutsche Mid-Cap-DAX (MDAX) ist über ETF MDAX-Papiere investierbar. Der MDAX umfasst 60 Unternehmen, die den dreißig im DAX gelisteten Werten hinsichtlich Marktkapitalisierung und Börsenumsatz nachfolgen. Zu den beliebtesten ETF M-DAX-Fonds zählen der iShares MDAX® UCITS ETF (DE) (WKN 593392), der Deka MDAX UCITS ETF (WKN ETFL44) und der ComStage MDAX TR UCITS ETF (WKN ETF007). Kunden von finanzen.net zero1 zahlen keine Ordergebühren (zzgl. marktüblicher Spreads).

ETF MSCI World-Index

Mit nur einem Wertpapier in die ganze Welt investieren können Anleger mit einem ETF auf den MSCI World. Der Aktienindex MSCI World bildet die Entwicklung der größten Firmen der Welt ab, derzeit umfasst der Index mehr als 1.600 Unternehmen. Das größte Anlagevolumen haben derzeit diese ETF MSCI World-Fonds: iShares MSCI World UCITS ETF (WKN A0HGV0), iShares Core MSCI World UCITS ETF (WKN A0RPWH), Xtrackers MSCI World UCITS ETF 1C (WKN A1XB5U) sowie Lyxor ETF MSCI World – D-EUR (WKN LYX0AG). Bei finanzen.net zero1 bezahlen Sie als Kunde keine Fremdkostenpauschalen.

Einen Blick wert ist auch der ComStage MSCI World TRN UCITS ETF (WKN ETF110), der die Wertentwicklung des Weltaktienindex MSCI World synthetisch nachbildet. Die Gebühren des ComStage MSCI World-ETF bewegen sich mit 0,20 Prozent pro Jahr im Durchschnitt. Der ComStage-ETF legte die erzielten Erträge bisher an (thesaurierend), seit Anfang 2018 schüttet er die Erträge aus.

Der Xtrackers MSCI World UCITS ETF 1D (WKN A1XEY2) schüttet die Erträge aus und bildet den Weltaktienindex mittels optimiertem Sampling physisch nach. Mit 0,19 Prozent Gesamtkostenquote (TER) gehört der ETF der Deutsche Bank-Tochter darüber hinaus zu den günstigeren MSCI World-ETFs – mehr zu ETF Fonds auf den Weltaktienindex verraten wir Ihnen in unserem Ratgeber MSCI World-ETF kaufen.

ETF FTSE All-World

Eine Alternative zum MSCI World bietet der FTSE All-World-Index. Auch hier sind große und mittlere Unternehmen aus aller Welt vertreten. Der große Unterschied zwischen MSCI World und FTSE All-World ist allerdings, dass beim FTSE All-World sowohl Aktien aus entwickelten als auch aus Schwellenländern enthalten sind. So können Sie beispielsweise mit dem Vanguard FTSE All-World UCITS ETF USD Accumulation in diesen Index investieren. Der ETF der Vanguard Group mit der ISIN IE00BK5BQT80 kostet 0,22 Prozent TER im Jahr und ist thesaurierend, reinvestiert die Erträge also direkt wieder im Fondsvermögen.

Wer lieber in einen ausschüttenden ETF investieren möchte, der sollte einen Blick auf den Vanguard FTSE All-World Ucits ETF (ISIN IE00B3RBWM25) werfen. Dieser wird von Finanztest als ETF erster Wahl bezeichnet. Das gilt ebenso für den Vanguard FTSE Developed World UCITS ETF (ISIN IE00BKX55T58), der mit einer TER von 0,12 Prozent nicht nur besonders günstig ist, sondern auch von Finanztest eine Top-Bewertung erhalten hat. Diese ETF investiert bildet die Wertentwicklung des FTSE Developed-Index nach und investiert damit in Unternehmen mit hoher und mittlerer Marktkapitalisierung auf entwickelten Märkten weltweit.

ETF kaufen? Das sollten Sie noch wissen!

ETFs sind sowohl für Börseneinsteiger als auch für Profis ein spannendes Investment: Sie sind aufgrund ihrer einfachen Produktstruktur besonders transparent. ETFs sind außerdem flexibel, weil sie unter anderem unterschiedliche Aktienindizes, Branchen und Themen abbilden können. Sie nutzen die Vorteile von aktiv verwalteten Investmentfonds, kosten aber deutlich weniger.

Noch mehr ETF-Wissen

Lesen Sie auch die folgenden Ratgeberartikel, um noch tiefer in das Thema ETFs einzusteigen: ETF-Sparplan, MSCI World-ETF und MSCI Emerging Markets-ETF.

ETF kaufen mit Profis

Wer nicht die Zeit und Muße hat, sich noch intensiver mit ETF Fonds zu beschäftigen, kann den ETF-Kauf auch Profis überlassen. OSKAR ist ein günstiges ETF-Komplettpaket zum Vermögensaufbau. Das von Ihnen investierte Kapital wird bei OSKAR professionell verwaltet und intelligent in die besten und günstigsten ETFs mit weltweiter Abdeckung angelegt. Das Beste: Sie können alle Entwicklungen in Ihrem Wertpapierdepot oder in Ihren Wertpapierdepots über eine moderne App verfolgen.

Auch Ginmon investiert für Sie automatisiert in ETFs, mit denen Sie das globale Anlageuniversum abdecken können. Der Robo-Advisor setzt dabei auf ein mehrstufiges Optimierungsverfahren („apeiron“), das unter anderem „unerwartete Schwankungen“ des Gesamtdepots oder unnötige steuerrelevante Transaktionen vermeiden soll.

FAQ – alles, was Sie über ETF wissen müssen

Exchange Traded Funds (ETFs) werden wie Aktien auch, an der Börse gehandelt. Das bedeutet, dass Sie ein Wertpapierdepot bei einem Online-Broker oder einer Bank brauchen, um ETFs kaufen und verkaufen zu können. ETFs werden zu tagesaktuellen Kursen gehandelt und können jederzeit gekauft oder verkauft werden. Um einen bestimmten ETF kaufen zu können, müssen Sie die Wertpapierkennung (WKN oder ISIN) kennen und dann entscheiden, wie viele Anteile Sie kaufen möchten.

Das hängt davon ab, welche Aktien in diesem ETF enthalten sind. Denn je nach Sitz des Unternehmens unterscheiden sich die Handelszeiten. Es lohnt sich auch beim Handel mit ETFs die Börsenzeiten der jeweiligen Länder im Blick zu haben – und vor allem größere Aufträge sollten wohlüberlegt platziert werden. Wenn Sie also einen MSCI World-ETF kaufen oder verkaufen wollen, so ist die ideale Zeit dafür zwischen 15:30 und 17:30 Uhr, weil da die meisten MSCI World-Indexbestandteile handelbar sind.

Da man mit ETF vor allem langfristig Vermögen aufbauen will, lohnt es sich, dieses möglichst breit zu streuen – was ein ETF ohnehin bereits tut, da er einen Index repliziert. Der am breitesten gestreute Index ist der MSCI World, der annähernd 1.600 verschiedene Unternehmen beinhaltet. Deshalb benötigen Sie bei ETFs keine 20 verschiedenen Produkte, um Ihr Vermögen möglichst breit zu streuen. Sie brauchen lediglich genug, um ETFs, die die verschiedenen Märkte abdecken, um das Risiko Ihrer Anlage zu vermindern.

Sie können ETF kaufen über die Börse oder im Direkthandel über Handelsplattformen oder Finanzdienstleister. Am günstigsten können Sie ETFs über einen Online-Broker kaufen. Doch Vorsicht: Die Preise bei Online-Brokern unterscheiden sich stark. Während manche nur fünf Euro pro Order verlangen, gibt es andere Anbieter, bei denen es deutlich teurer werden kann. In unserem Broker-Vergleich führen wir Ihnen die Unterschiede zwischen den einzelnen Anbietern vor und zählen die Vor- und Nachteile auf.

ETFs werden wie Aktien permanent an der Börse gehandelt. Das heißt, Sie können ETFs jederzeit kaufen und auch wieder verkaufen. Da ETFs sich aber vor allem für eine langfristige Geldanlage eignen, empfiehlt es sich nicht, mit ETFs wie mit Aktien zu handeln.

Bei einem ETF-Sparplan sollten Sie Ihr Vermögen möglichst breit auf viele Branchen, Länder und Indizes streuen. So eignen sich zum Beispiel ETF auf den MSCI World-Index für einen Sparplan. Um auch die Schwellenländer abzudecken, empfiehlt sich auch ein ETF auf den MSCI Emerging Markets-Index. Zusätzlich kann ein ETF-Sparplan noch aus ETFs bestehen, die einen Länderindex wie den ATX, den DAX oder den Dow Jones abbilden. Nicht zuletzt können Sie Ihrem ETF-Portfolio auch Branchen-ETFs beimischen.

ETF kaufen - das sollten Sie tun

Beitrag verfasst von:

Volker Altvater ist Senior Business Analyst bei finanzen.net und bereits seit 2014 im Unternehmen. Zuvor war er 16 Jahre lang unternehmerisch tätig, entwickelte konzeptionell mehrere Finanzportale und fungierte unter anderem als Herausgeber einer Börsenpublikation mit rund 70.000 Lesern.

Volker Altvater ist Senior Business Analyst bei finanzen.net und bereits seit 2014 im Unternehmen. Zuvor war er 16 Jahre lang unternehmerisch tätig, entwickelte konzeptionell mehrere Finanzportale und fungierte unter anderem als Herausgeber einer Börsenpublikation mit rund 70.000 Lesern.

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

1Hinweis: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH. Weitere Informationen finden Sie hier.

Hinweis zu OSKAR: Oskar ist eine Marke der Oskar.de GmbH, eine Ausgründung der finanzen.net GmbH. Die Scalable Capital Vermögensverwaltung GmbH verwaltet das Vermögen, die Baader Bank AG führt die Depots mit Verrechnungskonten.

Home » ETF kaufen – die besten ETF-Fonds

Bildquelle: Imagentle / Shutterstock.com