Optionsscheine – der Klassiker unter den Hebelprodukten

Optionsscheine, auch Warrants genannt, sind börsengehandelte Papiere und Vertreter von Hebelprodukten. Sie sind außerdem kostengünstiger als Aktien. Wie Anleger die besten Optionsscheine finden und wann genau sie zu einem Call-Optionsschein oder zu einem Put-Optionsschein greifen sollten, erfahren Sie in diesem Ratgeber.

Optionsscheine - das Wichtigste in Kürze

Optionsscheine - Empfehlungen & Tipps

Was sind Optionsscheine?

Optionsscheine, auch Warrants genannt, sind börsengehandelte Papiere und der Klassiker unter den Hebelprodukten. Anders als bei Aktien erwerben Käufer von Optionsscheinen kein verbrieftes Eigentumsrecht an einem Unternehmen. Stattdessen kaufen Optionsscheinkäufer das Recht, einen bestimmten Basiswert, zu einem vorab festgelegten Preis, innerhalb eines bestimmten Bezugsverhältnisses zu einem bestimmten Zeitpunkt oder innerhalb eines festgelegten Zeitrahmens zu erwerben oder zu verkaufen. Verschiedene Emittenten, wie Vontobel, Société Générale, JP Morgan oder HSBC bieten Optionsscheine auf unterschiedliche Basiswerte an.

Erwirbt oder verkauft ein Anleger den Optionsschein zu einem beliebigen Zeitpunkt während der Laufzeit ist von der amerikanischen Option die Rede. Kauft oder verkauft der Anleger den Optionsschein hingegen am letzten Tag der Laufzeit, handelt es sich um eine europäische Option. Wer einen Optionsschein erwirbt, sichert sich also das Recht, nicht aber die Pflicht, seine Option nach vorab definierten Bedingungen wahr zu nehmen. Deshalb sind Optionsscheine in der Regel deutlich kostengünstiger als etwa Aktien.

Was unterscheidet Optionsscheine von Futures?

Optionsscheinen liegen Basiswerte zugrunde: Optionsschein-Inhaber erwerben also die Option, eine Aktie, einen Rohstoff, einen Index, eine Devise oder eine Anleihe zu einem Preis in der Zukunft zu kaufen oder zu verkaufen. Sie als Anleger gehen also eine Wette auf die künftige Kursentwicklung des Basiswertes ein – ohne sich aber zu verpflichten, diese Option wahrnehmen zu müssen. Geht die Wette nicht auf und Sie als Inhaber des Optionsscheines haben sich mit der künftigen Kursentwicklung des zu Grunde liegenden Basiswertes verspekuliert, muss er den Kauf oder Verkauf nicht vollziehen, verliert aber das gesamte eingesetzte Kapital, das für den Kauf des Optionsscheines aufgewendet wurde. Das unterscheidet Optionsscheine von Terminkontrakten – bei diesen verpflichtet sich der Käufer des Kontraktes, seine Option einzulösen und den Basiswert zum am Laufzeitende festgestellten Preis zu erwerben.

Während bei Terminkontrakten bzw. Futures zwei Vertragspartner Verpflichtungen eingehen und nach Laufzeitende eine Abrechnung erfolgt, ist beim Kauf von Optionsscheinen nur der Verkäufer in der Pflicht, während Inhaber von Optionsscheinen ihr erworbenes Recht auf den Kauf oder Verkauf des Basiswertes auch verfallen lassen können.

Wie funktionieren Optionsscheine?

Optionsscheine funktionieren nach festgelegten Regeln. Jeder Optionsschein hat bestimmte vordefinierte Optionen: Den Basiswert und einen bestimmten festgelegten Preis innerhalb eines bestimmten Bezugsverhältnisses zu einem bestimmten Zeitpunkt. Zudem wird unterschieden zwischen Call- und Put-Optionsscheinen. Im Folgenden stellen wir kurz diese beiden Varianten genauer vor.

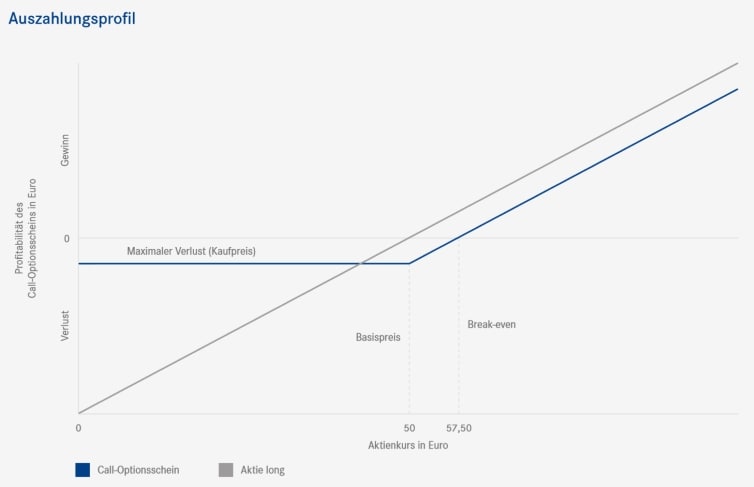

Call-Optionsscheine: Definition

Mit einem Call-Optionsschein können Anleger mit Hebelwirkung von steigenden Kursen eines Basiswerts – also einer Aktie, eines Index, eines Rohstoffs oder einer Währung – profitieren. Der Wert des Call-Optionsscheins wird per Laufzeitende die positive Wertentwicklung des Basiswerts oberhalb des Basispreises im Verhältnis 1:1 nachvollziehen. Dabei ist das Ertragspotenzial nicht begrenzt.

Call-Optionsscheine bieten Anlegern eine Vielzahl an Einsatzmöglichkeiten; die Wahl eines spezifischen Produkts hängt jeweils von grundsätzlichen Erwägungen ab. Für kurzfristige spekulative und direktionale Strategien werden andere Ausstattungsparameter benötigt als für die mittelfristig gedachte Investition, die anstelle eines Direktinvestments in den Basiswert vorgenommen wird.

Wie funktionieren Call-Optionsscheine? Ein Beispiel

Ein Optionsschein ist mit folgenden Merkmalen ausgestattet:

– Call-Optionsschein

– Basiswert: Aktie XYZ

– Basiswert: 1.000 Euro

– Bezugsverhältnis 1:1

– Bezugsfrist: 3. Mai des aktuellen Jahres

– Optionsprämie: 100 Euro

Der Verkäufer des Optionsscheines garantiert dem Optionsscheinkäufer also, dass dieser am 3. Mai des aktuellen Jahres das Recht hat, die Aktie XYZ für einen Preis von 1.000 Euro zu erwerben – und zwar unabhängig davon, für welchen Preis der Anteilsschein am 3. Mai tatsächlich an der Börse gehandelt wird. Für dieses Recht zahlt der Käufer des Optionsscheines dem Emittenten (zum Beispiel Vontobel, Société Générale, JP Morgan oder HSBC) oder Herausgeber eine Optionsprämie in Höhe von 100 Euro.

Ist die Aktie am 3. Mai tatsächlich teurer als 1.000 Euro, kann der Optionsscheininhaber seine Option einlösen und die Aktie für den Preis von 1.000 Euro erwerben. Im Vergleich zum Kauf des Anteilsscheins zum aktuellen Handelswert an der Börse hat der Optionsscheininhaber also ein gutes Geschäft gemacht, denn er kann die Aktie zum aktuellen Börsenpreis wiederverkaufen und den Gewinn einstreichen. In der Praxis erfolgt hier allerdings häufig ein Barausgleich, so dass der tatsächliche Kauf nicht zwangsläufig vollzogen werden muss. Die 100 Euro Optionsprämie erhält der Käufer allerdings nicht zurück – diese Prämie muss er also zunächst verdienen. Die Aktie XYZ muss zum Ende der Laufzeit also höher als 1.100 Euro (1.000 Euro Basiswert + 100 Euro Optionsprämie) gehandelt werden, damit sich das Investment für den Optionsscheinkäufer gelohnt hat. Je höher die Aktie über dem Wert von 1.100 Euro notiert, umso höher fällt der Gewinn für den Optionsscheininhaber aus. Kostet die Aktie allerdings zum Ende der Laufzeit weniger als der vereinbarte Basiswert, kann der Inhaber des Optionsscheines sein Recht auf den Kauf der Aktie ausschlagen. Verloren hat der Käufer in diesem Fall dann die Optionsprämie in Höhe von 100 Euro.

Grundsätzlich gilt: Je weiter der Call-Optionsschein aus dem Geld notiert und je kürzer die Restlaufzeit, desto höher ist das Risiko für den Anleger, aber auch die mögliche Rendite. Um die tatsächliche Hebelkraft des Calls einzuschätzen, reicht es deshalb nicht aus, sich bei der Produktauswahl am „einfachen“ Hebel zu orientieren. Nur wer diesen mit dem Delta multipliziert, erhält den effektiven Hebel und damit eine realistische Vergleichsbasis für verschiedene Optionsscheine.

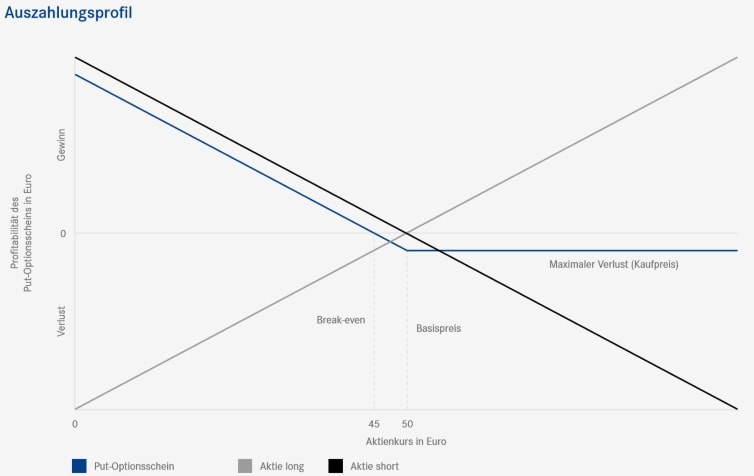

Put-Optionsscheine: Definition

Anders als mit Call-Optionsscheinen können Anleger mit Put-Optionsscheinen mit Hebelwirkung von fallenden Kursen eines Basiswerts profitieren. Der Wert des Put-Optionsscheins wird per Laufzeitende die negative Wertentwicklung des Basiswerts unterhalb eines bestimmten Kurses – des Basispreises – im Verhältnis 1:1 nachvollziehen (dabei ist das Ertragspotenzial grundsätzlich nur dadurch begrenzt, dass jeder Basiswert auf maximal null Währungseinheiten fallen kann).

Mit der finanzen.at Optionsscheine-Übersicht verschaffen Sie sich einen Überblick über handelbare Optionsscheine.

Tipp: Unabhängig von Call oder Put – Anleger sollten in jedem Fall beachten, dass sich die Preisbildung von Optionsscheinen während der Laufzeit nicht im linearen Verhältnis zur Kursentwicklung des Basiswerts vollzieht.

Wie funktionieren Put-Optionsscheine? Ein Beispiel

Analog zu Call-Optionsscheinen funktionieren Optionsscheine auch auf Put-Basis. Hier wettet der Käufer auf fallende Kurse, indem er das Recht erwirbt, die Aktie XYZ zu einem bestimmten Zeitpunkt zu einem vorher festgelegten Wert zu verkaufen.

Ein Optionsschein ist mit folgenden Merkmalen ausgestattet:

– Put-Optionsschein

– Basiswert: Aktie XYZ

– Basiswert: 1.000 Euro

– Bezugsverhältnis 1:1

– Bezugsfrist: 3. Mai des aktuellen Jahres

– Optionsprämie: 100 Euro

In diesem Fall erwirbt der Käufer des Optionsscheines das Recht, dem Emittenten zum Ende der Bezugsfrist am 3. Mai eine Aktie XYZ für einen Preis von 950 Euro zu verkaufen. Dafür erhält der Emittent eine Optionsprämie in Höhe von 100 Euro. Kostet die Aktie zum Ende der Bezugsfrist tatsächlich weniger als 1.000 Euro, kann der Inhaber des Optionsscheines sein Recht ausüben und dem Emittenten die Aktie für einen höheren Preis verkaufen, als er aktuell an der Börse zu erzielen wäre. Die 100 Euro Orderprämie muss der Optionsscheininhaber allerdings zusätzlich verdienen, um ein gutes Geschäft zu machen. Die Aktie muss im Idealfall also zum Ende der Bezugszeit weniger als 900 Euro kosten (1.000 Euro Basiswert – 100 Euro Optionsprämie). Erst dann lohnt sich das Geschäft für den Optionsscheininhaber. Ist die Aktie am 3. Mai aber teurer, wird er sein erworbenes Recht vermutlich nicht wahrnehmen und den Verkauf der Aktie XYZ an den Emittenten nicht vollziehen. Die 100 Euro Optionsprämie sind in dann auf jeden Fall als Verlust zu verbuchen.

Extra-Tipp: Je weiter der Put-Optionsschein aus dem Geld notiert und je kürzer die Restlaufzeit, desto höher ist das Risiko für den Anleger, aber auch der mögliche Ertrag.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

So kaufen und verkaufen Sie Optionsscheine

Optionsscheine, die Klassiker unter den Hebelprodukten, werden in der Regel von Banken ausgegeben. Eine Fülle an Optionsscheinen auf verschiedene Basiswerte finden Sie zum Beispiel bei Vontobel, Société Générale, JP Morgan oder HSBC. Die Finanzinstitute, die Optionsscheine emittieren, geben diese als Inhaberschuldverschreibungen aus. Optionsscheine bekommen bei ihrer Emission durch ein Finanzhaus eine Wertpapierkennnummer (WKN) oder eine International Securities Identification Number (ISIN), um den Optionsschein eindeutig identifizieren zu können.

Ursprünglich wurden Optionsscheine auch von Unternehmen emittiert, um ihre Finanzierung zu sichern. Zu dieser Zeit waren Optionsscheine häufig an Anleihen gekoppelt. Der Emittent sicherte dem Käufer in diesem Fall das Recht zu, Unternehmensaktien zu einem vorab festgelegten Kurs beziehen zu dürfen. Erst in den 90er Jahren wurde es üblich, auch auf andere Basiswerte auszugeben und diese nicht an (Unternehmens-)anleihen zu koppeln.

Sie als Anleger können Optionsscheine entweder beim Emissionshaus oder über die traditionellen Aktienbörsen kaufen.

Neben einem Wertpapierdepot bei einem Broker oder einer Bank benötigen Anleger darüber hinaus eine Art „Erlaubnis“, Optionsscheine handeln zu dürfen: Sie müssen zunächst die Finanztermingeschäftsfähigkeit erlangen.

Unsere Empfehlung: Optionsscheine gelten als spekulative Anlageklassen. Machen Sie sich deshalb vor einem Investment mit den Risikohinweisen vertraut.

In der Regel erfolgt die Erteilung der Finanztermingeschäftsfähigkeit durch den Broker problemlos, wenn Sie nachgewiesen haben, bereits Erfahrungen im Handel mit spekulativen Anlegen wie Optionsscheinen zu besitzen, oder die Kenntnisnahme von entsprechenden Formularen oder Hinweisen zum Handel mit Optionsscheinen nachweisen.

Passende Optionsscheine können Sie über verschiedene Wege finden. Wissen Sie bereits, auf welchen Basiswert Ihr Optionsschein lauten soll, lohnt es sich auch konkret bei Emittenten wie Vontobel, Société Générale, JP Morgan oder HSBC nach passenden Produkten zu suchen.

Haben Sie die Finanztermingeschäftsfähigkeit erlangt und ein passendes Produkt ausgewählt, hilft Ihnen die Wertpapierkennnummer (WKN) oder ISIN dabei, den Optionsschein zweifelsfrei zu identifizieren. Außerbörslich können Sie den Optionsschein dann direkt bei dem Emittenten, der das Produkt ausgibt, erwerben. Dafür fragt er bei seinem Broker den Preis für den Optionsschein an und hat dann die Möglichkeit, diesen zu kaufen oder den Kauf abzubrechen. Im Direkthandel können Optionsscheine auch außerhalb der regulären Börsenöffnungszeiten erworben werden. So können Anleger, die Optionsscheine im außerbörslichen Handel kaufen, von aktuellen Entwicklungen an den US-Börsen profitieren.

Neben dem Direkthandel können Optionsscheine auch im regulären Börsenhandel erworben werden. Um einen Optionsschein zu kaufen, nutzen Optionsscheinkäufer die Aktienbörsen. Von Vorteil ist, dass Käufer beim Kauf über die Börse limitierte Kaufkurse oder Absicherungen zur Verlustbegrenzung festlegen können. Im Börsenhandel fällt – anders als im Direkthandel – allerdings eine zusätzliche Courtage für den Börsenbetreiber an. Dafür bieten die Börsenbetreiber auch beim Kauf von Optionsscheinen allerdings die Handelsüberwachung an, was das Traden mit Optionsscheinen sicherer macht als beim Kauf von Optionsscheinen im Direkthandel.

Wie werden Optionsscheine gehandelt?

Der Handel mit Optionsscheinen erfolgt – ebenso wie der Kauf- oder Verkauf von Optionsscheinen – entweder im regulären Handel an den Aktienmärkten oder im Direkthandel.

Der weitaus größte Teil des Optionsscheinhandels erfolgt über die EUWAX, die European Warrant Exchange, ein Handelssegment an der Stuttgarter Börse. Diese fungiert als Makler und versucht beim Handel eines Optionsscheines über die Börse einen passenden Käufer oder Verkäufer für den Kundenauftrag zu finden. Scheitert die Suche nach einem passenden Handelspartner, geht der Auftrag an den Emittenten des Optionsscheins, der den Auftrag dann zu den aktuellen Geld- und Briefkursen abwickelt.

Wer einen Optionsschein handeln will, kann den Handel auch direkt über den Emittenten des Optionsscheins abwickeln. Dabei gelten die Geschäftsbedingungen des jeweiligen Handelspartners. Privatanleger geben Optionsscheine häufig gegenüber Futures oder Optionen den Vorzug, weil sich Optionsscheine direkt und einfacher an der Börse handeln lassen. Neben dem Börsenhandel erfolgt der Kauf- und Verkauf von Optionsscheinen auch im Direkthandel mit dem Emittenten.

Wichtiger Vorteil für Anleger: Optionsscheine lassen sich direkt an der Börse handeln. Außerdem ist der Handel von Optionsscheinen deutlich einfacher als bei reinen Optionen oder Futures.

Exkurs - Optionsscheine vs. Optionen

Optionsscheine sind sowohl in ihren Ausstattungsmerkmalen als auch in ihren Eigenschaften und ihrer Preisbildung den an Terminbörsen gehandelten Optionen sehr ähnlich oder wirtschaftlich sogar mit ihnen identisch. Allerdings unterscheiden sie sich in ihrer rechtlichen Struktur: Optionsscheine sind im Gegensatz zu Optionen keine Terminmarktinstrumente, die erst durch die Übereinstimmung eines Angebots oder einer Nachfrage zustande kommen.

Stattdessen werden sie von einem Emittenten in verbriefter Form ausgegeben und werden klassischerweise entweder wie Aktien über eine Kassabörse oder aber im außerbörslichen Direkthandel gehandelt. Während Terminmarktinstrumente keine verbrieften Instrumente darstellen und durch eine systematische Besicherung (Margin) gewährleistet werden, sind Optionsscheine wie auch andere Hebel- und Anlageprodukte rechtlich betrachtet Schuldverschreibungen und unterliegen damit einem Kredit- oder Emittentenrisiko.

Chancen und Risiken von Optionsscheinen

Diese Vorteile bieten Optionsscheine Anlegern

Optionsscheine ermöglichen es Anlegern, an der Kursentwicklung des jeweils dem Optionsschein zu Grunde liegenden Basiswertes überproportional teilzuhaben. Geht die Wette des Optionsscheininhabers auf und der Kurs des Basiswert entwickelt sich in die gewünschte Richtung, ist das Optionsrecht des Anlegers mehr Wert, je deutlicher die Kursdifferenz zum vereinbarten Basiswert ausfällt. Anleger profitieren hier von einem Hebel, der beim Handel mit Optionsscheinen überproportionale Gewinne ermöglicht.

Der Hebel ist je nach gewählten Produkt unterschiedlich und beruht auf der Tatsache, dass Anleger bei Optionsscheinen mit vergleichsweise geringen Kapitaleinsatz einen deutlich höheren Gewinn erzielen können als beim Direktinvestment in den Basiswert. Der Hebel zeigt also, wie viel mehr Gewinn man mit einem Optionsschein gegenüber einem Basiswertinvestment einfahren kann. Der Hebel gibt an, um wie viel Prozent der Wert eines Optionsscheines sich verändert, wenn der Kurs des zu Grunde liegenden Basiswertes schwankt.

Neben der Hebelwirkung gibt es noch ein weiteres „Pro“ für ein Optionsschein-Investment. Anlegern können mit Optionsscheinen sowohl auf steigende als auch auf fallende Kurse setzen und können damit – anders als Aktienanleger – auch in fallenden Märkten eine positive Rendite erzielen. Mit Optionsscheinen haben Anleger daher die Möglichkeit, von jeder Markt-Entwicklung profitieren zu können.

Optionsscheine sind darüber hinaus ein ideales Instrument, um das eigene Aktiendepot gegen Kursverluste abzusichern. Um die Abwärtsrisiken für Aktien zu minimieren, können Anleger mit Put-Optionsscheinen auf fallende Kurse setzen. Sinkt der Aktienkurs des Basiswertes, legt der Put-Optionsschein zu. So können Verluste weitgehend ausgeglichen werden. Dieses Kurssicherungsgeschäft, auch Hedging genannt, lässt sich auch zur Minimierung von Währungsrisiken – etwa bei Investitionen in ausländische Aktien – anwenden.

Diese Nachteile von Optionsscheinen sollten Anleger kennen

Optionsscheine gehören zu den spekulativen Investments. Anleger riskieren den Totalverlust ihres eingesetzten Kapitals, wenn sich der dem Optionsschein zu Grunde liegende Basiswert in eine andere Richtung als die gewünschte entwickelt. Unabhängig davon, ob Anleger mit ihrem Optionsschein die Marktrichtung korrekt oder falsch prognostizieren: Die Optionsprämie ist in jedem Fall zu zahlen. Selbst wenn der Optionsschein gut läuft, müssen Sie die Optionsprämie also zusätzlich verdienen, um am Ende eine positive Rendite zu erzielen. Steigt der Optionsschein nach der Wette auf steigende Kurse zu gering in seinem Wert, können Sie unter dem Strich trotzdem noch eine Minus-Rendite einfahren. Der Hebel eines Optionsscheines wirkt in beide Richtungen – ein Investment in Warrants birgt also ein enormes Risiko.

Anleger, die ihr Geld langfristig am Kapitalmarkt für sich arbeiten lassen wollen, sollten darüber hinaus eher zu anderen Investitionsmöglichkeiten greifen. Denn die Laufzeit der Optionsscheine ist beschränkt – zudem sinkt der Wert des Optionsscheins tendenziell, je näher das Verfallsdatum des Optionsscheines rückt. Während Aktienanleger ihre Verluste aussitzen können und auf eine Kurserholung in der Zukunft hoffen können, stehen Optionsscheine-Anleger zeitlich unter Druck.

Wer Optionsscheine für seine Altersvorsorge nutzen möchte, sollte sein Investment außerdem regelmäßig im Auge behalten und zudem auch in andere Anlageprodukte investieren, um sich gegen mögliche Kursverluste absichern zu können.

Auch Anleger, die sich eine Unternehmensbeteiligung sichern wollen, sollten eher ein Aktieninvestment der Geldanlage in Optionsscheinen vorziehen. Während Aktionäre durch ihr Aktieninvestment – etwa im Rahmen von Hauptversammlungen – ein gewisses Mitspracherecht bei der Unternehmensstrategie erwerben, werden Optionsscheinanleger nämlich nicht zum Anteilseigner. Sie haben daher – anders als Aktionäre, die in den Basiswert direkt investieren – auch keinen Anspruch auf mögliche Ausschüttungen, wie etwa Dividenden.

Optionsscheine kaufen und handeln - das sollten Sie tun

Beitrag verfasst von:

Redaktion finanzen.net

Mit freundlicher Unterstützung vom DDV.

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

Home » Optionsscheine – der Klassiker unter den Hebelprodukten

Bildquelle: DANIEL ROLAND/AFP/Getty Images