Discount-Put-Optionsscheine – so profitieren Sie mit Rabatt von fallenden Kursen

Der Handel mit Discount-Put-Optionsscheinen ist günstiger als der Handel mit klassischen Put-Optionsscheinen. Wo Sie die besten Discount-Put-Optionsscheine finden, wann sich der Handel mit Optionsscheinen besonders lohnt und wie Sie Discount-Put-Optionsscheine handeln, erfahren Sie hier.

Discount-Put-Optionsscheine - das Wichtigste in Kürze

Discount-Put-Optionsscheine - Empfehlungen & Tipps

Was ist ein Discount-Put-Optionsschein?

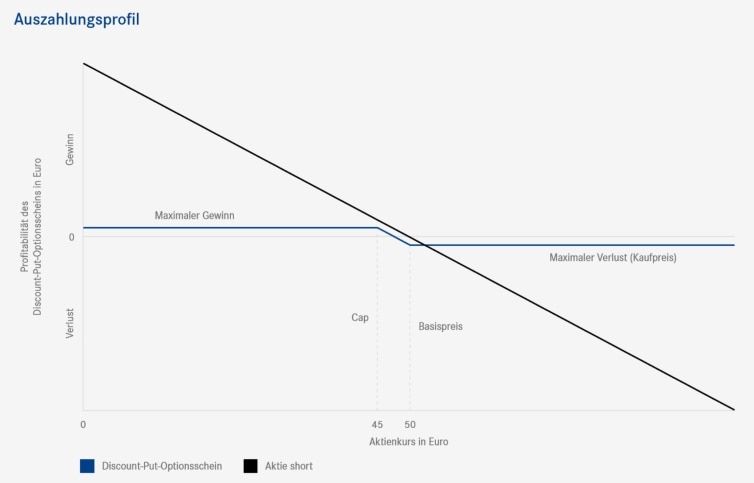

Discount-Put-Optionsscheine sind wesentlich günstiger als klassische Put-Optionsscheine – für diesen Rabatt nehmen Anleger im Gegenzug eine Gewinnbegrenzung in Kauf. Mit Discount-Put-Optionsscheinen können Anleger an sinkenden Kursen des Basiswerts innerhalb eines bestimmten Kursbereichs partizipieren. Zentraler Vorteil für Investoren: Diese Optionsscheine zahlen am Laufzeitende die negative Kursentwicklung eines Basiswerts zwischen einem festgelegten Kurs (dem Basispreis) bis maximal zu einer niedrigeren Kursmarke (dem Cap) zurück. Aus der Differenz zwischen Basispreis und Cap ergibt sich der Höchstbetrag des Discount-Put-Optionsscheins.

Wenn Sie auf der Suche nach dem besten Discount-Put-Optionsschein sind, dann erfahren Sie weiter unten in diesem Ratgeber mehr dazu – so finden Sie den passenden Discount-Put-Optionsschein.

Wann lohnt sich eine Anlage in Discount-Put-Optionsscheine?

Für Anleger lohnt sich die Investition in einen Discount-Put-Optionsschein, wenn sie davon ausgehen, dass der Kurs des Basiswerts während der Laufzeit nur moderat sinkt und nicht unter eine bestimmte Kursmarke (Cap) fallen wird (denn dann könnte ein klassischer Put-Optionsschein oder ein Discount-Put-Optionsschein mit einem niedrigeren Cap lohnenswerter sein). Notiert der Basiswert am Bewertungstag unter dem Basispreis, partizipieren Anleger maximal bis zum niedrigeren Cap. Liegt der Basiswert darauf oder darunter, dann realisieren Anleger mit dem maximalen Rückzahlungsbetrag die Maximalrendite des Produkts.

Wichtig: An weiter fallenden Kursen des Basiswerts unterhalb des Caps sind sie nicht mehr beteiligt.

Chancen und Risiken von Discount-Put-Optionsscheinen

Das Risiko für Anleger in Discount-Put-Optionsscheinen besteht darin, dass der Kurs des Basiswerts zum Laufzeitende des Produkts steigt. Im schlimmsten Fall schließt der Basiswert oberhalb des Basispreises, dann verfällt der Discount-Put-Optionsschein wertlos und Anleger erleiden einen Totalverlust. Grundsätzlich besteht bei allen Hebelprodukten – im Gegensatz zu Anlageprodukten – das Risiko eines Totalverlusts, auch ohne dass der Basiswert wertlos wird.

Im Ratgeber Geldanlage geben wir Ihnen konkrete Tipps, worauf Sie bei Ihren Investitionen grundsätzlich achten sollten.

Anlage in Discount-Put-Optionsscheine – ein Beispiel

Anleger, die davon ausgehen, dass der Aktienkurs der XYZ AG in den nächsten sechs Monaten nur moderat sinken und am Laufzeitende nicht wesentlich unterhalb der Marke von 45 Euro notieren wird, können davon mit einem Discount-Put-Optionsschein profitieren. Notiert die XYZ-Aktie aktuell bei 50 Euro, könnten Anleger einen Discount-Put-Optionsschein wählen, der mit einem Basispreis von 50 Euro und einem Cap von 45 Euro ausgestattet ist. Der Verkaufspreis dieses Produkts wird mit 2,50 Euro angenommen.

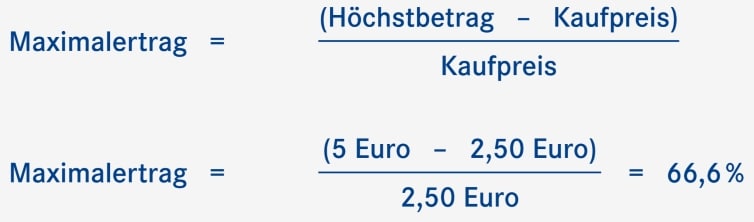

Anleger erzielen immer dann den Höchstbetrag, wenn die Aktie am Bewertungstag auf Höhe des Caps oder darunter notiert. Der Höchstbetrag errechnet sich als Differenz von Basispreis (50 Euro) und Cap (45 Euro) und beträgt hier somit 5 Euro.

Da der Höchstbetrag des Discount-Put-Optionsscheins per Emission feststeht, können Anleger ihre mögliche Maximalrendite leicht berechnen, indem sie den Höchstbetrag in Bezug zum Kaufpreis setzen.

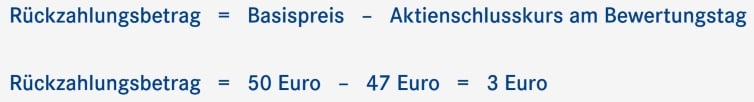

Notiert der Basiswert am Bewertungstag unterhalb des Basispreises, aber noch oberhalb des Caps, etwa bei 47 Euro, dann errechnet sich der Rückzahlungsbetrag des Discount-Put-Optionsscheins, indem der tatsächliche Schlusskurs anstelle des Caps in die Formel eingesetzt wird.

Bei Basiswertkursen auf oder oberhalb des Basispreises verfällt der Discount-Put-Optionsschein wertlos.

Mögliche Szenarien

Im Idealfall schließt die XYZ-Aktie am Bewertungstag auf oder unterhalb des Caps, etwa bei 44 Euro. Anleger in einem Discount-Put-Optionsschein profitieren von sinkenden Kursen zwischen Basispreis (50 Euro) und Cap (45 Euro) und erhalten somit den maximalen Rückzahlungsbetrag von 5 Euro. An einer Entwicklung des Aktienkurses unterhalb des Caps partizipieren Inhaber von Discount-Put-Optionsscheinen nicht mehr.

Während der Gewinn eines alternativen Direktinvestments, also des gedeckten Leerverkaufs der Aktie zum Preis von 50 Euro und des Rückkaufs zu 45 Euro, bei 5 Euro oder 10 Prozent liegt, erzielen Anleger im Discount-Put-Optionsschein durch die Hebelwirkung ein relativ höheres Ergebnis: Mit dem Rückzahlungsbetrag von 5 Euro ergibt sich ein Gewinn von 2,50 Euro oder 100 Prozent bezogen auf das eingesetzte Kapital von 2,50 Euro.

Bereits zur Erzielung eines neutralen Anlageergebnisses ist es notwendig, dass sich der Aktienkurs in die gewünschte Richtung bewegt, also leicht fällt. Der gewinnneutrale Aktienkurs (Break-even-Kurs) lässt sich leicht ermitteln, indem der Kaufpreis des Discount-Put-Optionsscheins (möglicherweise unter Einbeziehung eines von 1 abweichenden Bezugsverhältnisses) vom Basispreis des Produkts abgezogen wird. Damit Anleger ihr eingesetztes Kapital zurückerhalten, muss die Aktie also mindestens auf 47,50 Euro (= Basispreis 50 Euro – Optionsscheinpreis 2,50 Euro) fallen. Liegt der Aktienkurs am Bewertungstag noch oberhalb dieser Marke, verbuchen Anleger Verluste auf ihr eingesetztes Kapital. Ein alternatives Direktinvestment in Form eines gedeckten Leerverkaufs der Aktie zu 50 Euro schneidet bei einem Aktienkurs von 47,50 Euro besser ab als das Hebelprodukt; Anleger würden einen Gewinn von 2,50 Euro oder 5 Prozent verbuchen.

Notiert die XYZ-Aktie am Bewertungstag unverändert bei 50 Euro oder sogar noch darüber, etwa bei 53 Euro, dann verfällt der Discount-Put-Optionsschein wertlos. Damit entsteht Anlegern ein Totalverlust. Wenngleich damit 100 Prozent Verlust eingetreten sind, kann doch der absolute Verlust deutlich niedriger liegen als bei einem Direktinvestment über einen gedeckten Leerverkauf der Aktie. Notiert diese am Bewertungstag über 52,50 Euro (= Basispreis 50 Euro zuzüglich Optionsscheinpreis 2,50 Euro), dann verbuchen Inhaber des Discount-Put-Optionsscheins einen absolut geringeren Verlust.

Discount-Put-Optionsscheine – Chancen und Risiken

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag des Discount-Put-Optionsscheins | Gewinn-/Verlust des Discount-Put-Optionsscheins in Euro/in Prozent (ohne Kosten) |

|---|---|---|---|

| 60 Euro | +20 % | 0 Euro | -2,50 Euro/-100 % |

| 55 Euro | +10 % | 0 Euro | -2,50 Euro/-100 % |

| 52,50 Euro | +5 % | 0 Euro | -2,50 Euro/-100 % |

| 50 Euro | 0 % | 0 Euro | -2,50 Euro/-100 % |

| 47,50 Euro | -5 % | 2,50 Euro | 0 Euro/0 % |

| 45 Euro | -10 % | 5 Euro | +2,50 Euro/+100 % |

| 40 Euro | -20 % | 5 Euro | +2,50 Euro/+100 % |

Wie funktionieren Discount-Put-Optionsscheine?

Bei der Konstruktion eines Discount-Put-Optionsscheins kombiniert der Emittent eine Long-Position in einem Put mit dem Basispreis mit einer Short-Position in einem Put mit dem Basispreis in Höhe des Caps. Die Laufzeiten beider Optionspositionen sind identisch. Da der Put mit dem höheren Basispreis in jeder denkbaren Marktkonstellation immer teurer ist als der Put mit dem Basispreis in Höhe des Caps, ergibt sich der Preis des Discount-Put-Optionsscheins aus der Differenz beider Optionssprämien: Der zu zahlende Preis für die Long-Position wird also durch die erhaltene Optionsprämie für die Short-Position gemindert. Dadurch entsteht der Discount-Effekt des Produkts – der Discount-Put-Optionsschein ist wesentlich günstiger als ein vergleichbarer klassischer Put-Optionsschein.

Das Gewinnpotenzial der Long-Position im Put mit dem höheren Basispreis wird begrenzt durch die Short-Position im Put mit dem niedrigeren Basispreis (Cap). Der Maximalgewinn ergibt sich als Differenz zwischen beiden Basispreisen – denn wenn der Basiswertkurs unter den niedrigeren Basispreis fällt, dann steigt zwar der Wert des höheren Puts weiter, der Zuwachs wird aber durch den ebenfalls steigenden Wert des niedrigeren Puts begrenzt.

Aber nicht nur die Preise der beiden Optionspositionen werden miteinander verrechnet – auch die Sensitivitäten des Discount-Put-Optionsscheins gegenüber Veränderungen der maßgeblichen Preisfaktoren werden einander gegenübergestellt. Durch die kompensatorische Wirkung der gegenläufigen Optionspositionen zeigt sich der Discount-Put-Optionsschein wesentlich robuster gegenüber schwankenden Basiswertkursen, Volatilitätsveränderungen und der abnehmenden Restlaufzeit als ein klassischer Put-Optionsschein.

Verkaufen Anleger zu einem beliebigen Zeitpunkt ihre Discount-Put-Optionsscheine wieder an den Emittenten zurück, dann löst dieser die Absicherungsposition unmittelbar auf, indem er die gekauften Optionen wieder verkauft und die verkauften Optionen wieder zurückkauft. Der Emittent ist durch seine Absicherung immer in der Lage, die Gewinne der Anleger auszuzahlen. Schließlich hält er die gleiche (oder bei approximativer Absicherung eine vergleichbare) Position wie ein Anleger.

Vorsicht: Wenn die Position dagegen beim Emittenten im Minus liegt, weil der Markt gestiegen ist, dann realisieren auch Anleger einen Verlust. Der Emittent handelt also durch seine Absicherungsgeschäfte prinzipiell frei von Interessenkonflikten.

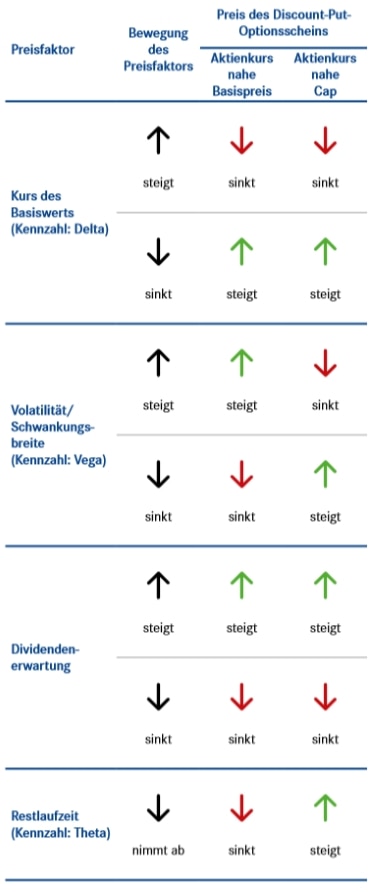

Preisfaktoren bei Discount-Put-Optionsscheinen

Der Preis eines Discount-Put-Optionsscheins unterliegt während der Produktlaufzeit Schwankungen, für die mehrere Einflussfaktoren verantwortlich sind. Der Einfluss von Veränderungen dieser Preisfaktoren kann durch Kennzahlen quantifiziert werden, die aus der Optionspreisformel nach Black/Scholes abgeleitet und mit griechischen Buchstaben benannt werden.

Der entscheidende Einflussfaktor auf den Preis des Discount-Put-Optionsscheins ist die Kursentwicklung des zugrunde liegenden Basiswerts (Kennzahl Delta). Fallende Kurse wirken sich grundsätzlich positiv, steigende Kurse dagegen negativ aus. Besonders sensibel reagiert der Optionsschein auf Kursveränderungen des Basiswerts, wenn dieser auf Höhe des Basispreises handelt.

Der zweite wichtige Einflussfaktor ist die Volatilität (Kennzahl Vega). Um die genauen Auswirkungen zu prognostizieren, muss die Lage des Aktienkurses im Verhältnis zu Basispreis und Cap betrachtet werden: Auf Höhe des Basispreises wirkt sich eine höhere Volatilität positiv, eine fallende dagegen negativ auf den Discount-Put-Optionsschein aus – hier ist die Long-Put-Position besonders anfällig. Die Effekte kehren sich um, wenn der Kurs des Basiswerts auf Höhe des Caps notiert: Nun liegt nämlich der verkaufte Put am Geld und ist damit besonders sensitiv für Volatilitätsveränderungen. Aufgrund der Short-Position wirkt sich jetzt ein Anstieg der Schwankungsbreite negativ, eine sinkende Volatilität positiv auf den Preis des Produkts aus.

Auch für den Einfluss der Restlaufzeit muss die Lage des Aktienkurses im Verhältnis zu Basispreis und Cap betrachtet werden: Liegt die Long- Put-Position des Basispreises am Geld, dann schlägt sich die abnehmende Restlaufzeit negativ im Preis des Discount-Put-Optionsscheins nieder, liegt dagegen die Short-Put-Position des Caps am Geld, hat deren Zeitwertverlust einen positiven Einfluss auf den Preis des Produkts.

Vorsicht: Bei Basiswerten, die während der Laufzeit des Zertifikats Erträge wie etwa Dividenden ausschütten, kann eine Änderung der Markterwartungen zu deren Höhe auf die Preise des Zertifikats durchschlagen. Der Discount-Put-Optionsschein reagiert aufgrund des durchweg negativen Deltas immer positiv auf unerwartet höhere und negativ auf unerwartet niedrigere Ausschüttungen.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

So finden Sie den besten Discount-Put-Optionsschein

Anleger sollten vor dem Kauf eines Discount-Put-Optionsscheins eine differenzierte Markteinschätzung entwickeln, da sich dieses Produkt vor allem für moderat fallende Märkte eignet. Die Lage des Basiswertkurses im Verhältnis zu Basispreis und Cap ist das Steuerungsinstrument für die individuelle Risikobereitschaft oder Renditeerwartung. Grundsätzlich können zwei Strategien unterschieden werden.

Anleger, die eine defensivere Strategie verfolgen möchten, wählen einen Discount-Put-Optionsschein, dessen Cap auf Höhe des aktuellen Basiswertkurses liegt. In dieser Konstellation stehen nicht mehr fallende Kurse im Fokus des Interesses, sondern der kontinuierliche Zeitwertgewinn bei konstanten bzw. stagnierenden Kursen.

Eine offensivere Strategie bietet sich an, wenn Anleger von Kursverlusten des Basiswerts ausgehen und deshalb einen Discount-Put-Optionsschein wählen, dessen Basispreis auf Höhe des aktuellen Basiswertkurses liegt. In dieser Konstellation entspricht der Charakter des Discount-Put-Optionsscheins eher einem klassischen Put-Optionsschein. Um einen Gewinn zu erzielen, ist es wichtig, dass der Basiswertkurs fällt – je mehr, desto besser. Anleger riskieren, dass ihnen bei Basiswertkursen unterhalb des Caps ein Teil der möglichen Rendite entgeht.

Anleger sollten bei der Wahl des Discount-Put-Optionsscheins beachten, dass das Produkt eine ausreichend lange Laufzeit aufweist, damit sich die Erwartung fallender Kurse entsprechend niederschlagen kann. Aufgrund der enthaltenen Optionskomponenten reagiert der Discount-Put-Optionsschein insbesondere bei langer Restlaufzeit zunächst nicht so stark wie ein klassischer Put-Optionsschein auf sinkende Kurse. Bis zum Ende der Laufzeit ist dann die zunehmende Annäherung des Preises des Discount-Put-Optionsscheins an seinen inneren Wert zu beobachten.

Empirisch betrachtet vollziehen sich Kursrückgänge oft schneller und heftiger als Kursanstiege – daher steigt die vom Markt erwartete und durch die Optionspreise reflektierte implizite Volatilität in Phasen fallender Kurse eher an, während sie bei steigenden Kursen eher fällt. Daher können Inhaber von Put-Optionsscheinen bei Eintritt ihrer Erwartung sowohl von den fallenden Kursen (Kennzahl Delta) als auch von der steigenden Volatilität (Kennzahl Vega) profitieren – wenngleich dieser Effekt allerdings deutlich geringer ausfällt als bei einem klassischen Put-Optionsschein.

Tipp: Discount-Put-Optionsscheine erweisen sich insgesamt gerade für Einsteiger im Optionsscheinhandel als robuste Alternative zu klassischen Optionsscheinen oder auch Knock-Out-Produkten.

Produkt- und Ausstattungsvarianten

Quanto-Discount-Put-Optionsschein

Anleger, die bei einem Investitionsvorhaben in einem in ausländischer Währung notierten Basiswert das Wechselkursrisiko von Anfang an ausschließen möchten, können zu einem Discount-Put-Optionsschein mit Wechselkurssicherung (Quanto-Mechanismus) greifen. Dieses fixiert den Wechselkurs auf die Relation 1:1 und eliminiert somit sämtliche Chancen und Risiken einer Fremdwährungsanlage zugunsten der Kalkulationssicherheit der Anleger.

Discount-Put-Optionsscheine handeln - das sollten Sie tun

Mit freundlicher Unterstützung vom DDV.

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

Home » Discount-Put-Optionsscheine – so profitieren Sie mit Rabatt von fallenden Kursen

Bildquelle: Fangfy / Shutterstock.com