Bonuszertifikate – so erzielen Sie attraktive Renditen, die besten Tipps

Mit der Investition in Bonuszertifikate haben Anleger die Chance, bei verringertem Risiko eine attraktive Rendite zu erzielen. Um den optimalen Nutzen aus ihrem Investment zu ziehen, sollten Anleger jedoch auf den Basiswert achten und das Aufgeld im Blick haben. Hier zeigen wir Ihnen, wie Sie die besten Bonuszertifikate finden und erfolgreich handeln – zu Beginn gibt’s direkt die besten Empfehlungen und Tipps.

Bonuszertifikate handeln - das Wichtigste in Kürze

Bonuszertifikate handeln - Empfehlungen & Tipps

Was ist ein Bonuszertifikat?

Mit Bonuszertifikaten erzielen Anleger auch dann eine positive Rendite, wenn sich ein Basiswert lediglich seitwärts oder sogar leicht abwärts bewegt. Ein Bonuszertifikat zahlt am Laufzeitende einen bekannten Bonusbetrag zurück, wenn eine bestimmte Kursschwelle (Barriere) während der Laufzeit niemals durch den Kursverlauf des Basiswerts berührt oder unterschritten wird. Geht es dagegen durchweg aufwärts mit dem Basiswert, ist der Ertrag des Bonuszertifikats nicht begrenzt: Anleger partizipieren im Verhältnis 1:1 von stark steigenden Kursen über das Bonuslevel hinaus. Sollte dagegen die Barriere ein- oder mehrfach zu einem beliebigen Zeitpunkt verletzt werden, dann verfällt die Teilschutzfunktion des Zertifikats und der Anspruch auf den Bonusbetrag und es verhält sich analog zum Basiswert.

Wenn Sie auf der Suche nach dem besten Bonuszertifikat sind, können Sie über die Zertifikate-Suche von finanzen.at nach einem passenden Produkt suchen. Oder Sie informieren sich direkt bei den entsprechenden Emittenten, diese bieten eine Fülle an verschiedenen Bonuszertifikaten an. Mehr dazu erfahren Sie weiter unten in diesem Ratgeber – so finden Sie das passende Zertifikat.

Wann lohnt sich die Investition in Bonuszertifikate?

Anleger können sich für ein Bonuszertifikat entscheiden, wenn sie davon ausgehen, dass der Kurs des zugrundeliegenden Basiswerts während der Laufzeit steigt oder nur leicht steigt oder sich lediglich seitwärts entwickelt – denn solange der Kurs des Basiswerts niemals die Barriere berührt oder unterschreitet, erhalten sie unabhängig von der tatsächlichen Kursentwicklung mindestens den festen Bonusbetrag. Damit spielen Bonuszertifikate ihre Stärke, die Teilschutzfunktion mit bekannter Rendite, gerade in seitwärtstendierenden Märkten aus, lassen Anleger aber auch in wesentlich stärker steigenden Märkten vollständig partizipieren.

Bei verschiedenen Emittenten haben Sie als Anleger vielfältige Möglichkeiten, ein passendes Bonus-Zertifikat zu finden. Vergessen Sie nicht, dass die Entwicklung Ihres Bonus-Zertifikats maßgeblich vom zugrundeliegenden Basiswert abhängt.

Welche Risiken bergen Bonuszertifikate?

Das Risiko einer Anlage in Bonuszertifikate besteht in fallenden Kursen des Basiswerts, denn sobald die Barriere ein- oder mehrfach zu einem beliebigen Zeitpunkt während der Laufzeit verletzt wird, verfällt mit der Teilschutzfunktion auch der Anspruch auf den Bonusbetrag. Das Zertifikat bildet nach dem Bruch der Barriere die Kursbewegungen des Basiswerts im Verhältnis 1:1 ab – und zwar positiv wie negativ. Dabei ist zu beachten, dass Anleger keine Dividenden erhalten. Daher liegt der Preis von Bonuszertifikaten mit verletzter Barriere meist unterhalb des Börsenkurses des Basiswerts. Der Abschlag spiegelt dann die bis zur Fälligkeit noch zu erwartenden Dividenden wider. Es ist also auch jetzt noch möglich, eine positive Rendite zu erzielen, wenn der Kurs des Basiswerts wieder deutlich ansteigt; allerdings werden auch drastischere Verluste vollständig nachvollzogen. Im schlimmsten Fall – bei einem wertlos gewordenen Basiswert – erleiden Anleger einen Totalverlust.

Tipp: Wer ein Bonuszertifikat mit einem Aufgeld erwirbt, sollte wissen, dass er dieses im Falle einer negativen Kursentwicklung des Basiswerts bei Verkauf oder Laufzeitende unter Umständen nicht mehr erzielen kann. In Teilbereichen der Kursentwicklung kann es also zu einer Hebelwirkung kommen.

In unserem Ratgeber zur Geldanlage geben wir Ihnen außerdem konkrete Tipps, worauf Sie bei Ihren Investitionen achten sollten.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

Anlage in ein Bonuszertifikat – ein Beispiel

Wer davon ausgeht, dass der Kurs der XYZ-Aktie innerhalb der nächsten beiden Jahre tendenziell steigt, aber nicht mehr als 25 Prozent fällt, könnte bei Eintritt dieser Prognose mit einem Bonuszertifikat profitieren. Es wird ein zweijähriges Bonuszertifikat betrachtet, das sich auf die XYZ-Aktie bezieht, die aktuell zu 50 Euro gehandelt wird. Das Bonuszertifikat wird am Emissionstag zum Preis von 50 Euro begeben. Zu den Ausstattungsmerkmalen gehört ein Bonuslevel von 60 Euro und eine Barriere bei 35 Euro.

Der prozentuale Abstand zwischen aktuellem Aktienkurs und der Barriere ist eine wichtige Größe, mit deren Hilfe Anleger das Risiko ihres Zertifikats richtig einschätzen können. Er zeigt den Toleranzbereich gegenüber einer möglichen Kursschwäche der Aktie:

Vom aktuellen Kursniveau der Aktie aus gesehen, dürfen Kursverluste nicht höher als

30 Prozent ausfallen, da ansonsten die Teilschutzfunktion und der Anspruch auf den Bonusbetrag entfallen.

Da Anleger mit einem Bonuszertifikat von stark steigenden Aktienkursen ohne Begrenzung partizipieren, kann für dieses Produkt keine Maximalrendite berechnet werden. Dagegen ist es möglich, eine Seitwärts- oder Bonusrendite zu ermitteln, die sich bereits in dem Fall ergibt, dass die Barriere während des gesamten Beobachtungszeitraums nicht berührt oder unterschritten wird.

Die beiden Kennzahlen, der Abstand zur Barriere und die Seitwärts- oder Bonusrendite, eignen sich sehr gut, um die Risiken und Chancen eines Produkts einzuschätzen, da sie sich gegenläufig verhalten: Je höher der Abstand zur Barriere, desto niedriger fällt in der Regel die Rendite aus. Wer dagegen eine höhere Rendite sucht, wird auch eine relativ hohe, d. h. näher am Aktienkurs liegende Barriere akzeptieren müssen. Außerdem dienen beide Kennzahlen Anlegern beim Vergleich von ähnlichen Produkten.

Mögliche Szenarien per Fälligkeit

Damit Anleger den Bonusbetrag von 60 Euro erhalten und somit die Bonus- oder Seitwärtsrendite des Zertifikats vereinnahmen, ist es ausreichend, dass der Aktienkurs während des Beobachtungszeitraums gegenüber dem Emissionszeitpunkt konstant bleibt. Sogar leicht fallende Kurse kann das Bonuszertifikat verkraften: Der Bonusbetrag von 60 Euro wird immer gezahlt, solange die Barriere bei 35 Euro während der Laufzeit niemals berührt wurde.

Idealerweise handelt die Aktie sogar noch oberhalb des Bonuslevels – etwa bei 70 Euro. Da bei klassischen Bonuszertifikaten keine Gewinnobergrenze existiert, erhalten Anleger nun einen Rückzahlungsbetrag in Höhe des tatsächlichen Aktienschlusskurses des Bewertungstags (70 Euro).

Solange die Barriere intakt ist, wird der Rückzahlungsbetrag des Bonuszertifikats immer bei mindestens 60 Euro liegen. Ein neutrales Anlageergebnis ist daher nur möglich, wenn die Barriere bei 35 Euro zu einem beliebigen Zeitpunkt berührt oder unterschritten wurde und der Aktienkurs anschließend bis zum Bewertungstag auf den Einstandspreis des Zertifikats, hier 50 Euro, ansteigt. In diesem (eher unwahrscheinlichen) Fall entstehen Anlegern weder Gewinne noch Verluste.

Sollte die XYZ-Aktie während der Laufzeit des Bonuszertifikats die Barriere bei 35 Euro ein- oder mehrfach berühren oder nach unten durchbrechen, dann verfällt mit der Teilschutzfunktion auch der Anspruch auf Zahlung des Bonusbetrags. Der Rückzahlungsbetrag des Bonuszertifikats entspricht dem Schlusskurs der Aktie am Bewertungstag.

Nach Verletzung der Barriere beträgt die Partizipation an der Kursentwicklung der Aktie 1:1. In einem negativen Szenario handelt die Aktie am Bewertungstag weit unterhalb des Kaufpreises des Zertifikats, etwa bei 30 Euro. Damit stellt sich ein Verlust von 20 Euro oder 40 Prozent, bezogen auf das eingesetzte Kapital, ein. Dieser wäre in gleicher Höhe auch bei einem alternativen Direktinvestment in die Aktie entstanden.

Vorsicht: Im ungünstigsten Fall – wenn die Aktien wertlos werden – realisieren Anleger einen Totalverlust.

Bonuszertifikate – Chancen und Risiken

Gewinne und Verluste bei intakter Barriere

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag des Bonuszertifikats | Gewinn-/Verlust des Bonuszertifikats in Euro/in Prozent (ohne Kosten) |

|---|---|---|---|

| 65 Euro | +30 % | 65 Euro | +15 Euro/+30 % |

| 52,50 Euro | +5 % | 60 Euro | +10 Euro/+20 % |

| 48 Euro | -4 % | 60 Euro | +10 Euro/+20 % |

| 35,01 Euro | -30 % | 60 Euro | +10 Euro/+20 % |

| 30 Euro (Barriere am Bewertungstag verletzt) | -40 % | 30 Euro | -20 Euro/ -40 % |

Gewinne und Verluste bei verletzter Barriere

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag des Bonuszertifikats | Gewinn-/Verlust des Bonuszertifikats in Euro/in Prozent (ohne Kosten) |

|---|---|---|---|

| 55 Euro | +10 % | 55 Euro | +5 Euro/+10 % |

| 50 Euro | 0 % | 50 Euro | 0 Euro/0 % |

| 40 Euro | -20 % | 40 Euro | -10 Euro/-20 % |

| 30 Euro | -40 % | 30 Euro | -20 Euro/ -40 % |

Wie funktionieren Bonuszertifikate?

Bei der Konstruktion eines Bonuszertifikats kombiniert der Emittent eine Long-Position in einem Call mit Basispreis 0 (Call Strike 0 – dieser nur theoretisch existierende Call repräsentiert lediglich eine Aktie abzüglich ihrer diskontierten Dividende und ist in dieser Form nicht an einer Terminbörse handelbar) und eine Long-Position in einer Sonderform einer Put-Option. Dieser sogenannte Put Down and Out ist im Gegensatz zum klassischen Put mit einer Barriere ausgestattet. Wird diese verletzt, verfällt dieser exotische Put sofort wertlos. Durch diese Einschränkung ist der Put Down and Out deutlich günstiger als die klassische Put-Option mit identischem Basispreis.

Der Basispreis des Put Down and Out entspricht dem Bonuslevel des Zertifikats, seine Barriere definiert die Barriere des Bonuszertifikats. Daraus ergibt sich, dass der Risikopuffer umso kleiner ist, je höher der Bonusbetrag liegt, da der Emittent nur über einen bestimmten Betrag, nämlich die diskontierte Dividende der Aktie oder des Index, zur Finanzierung des Bonus-Mechanismus verfügt.

Handelt die Aktie am Bewertungstag über dem Bonuslevel, dann hat der Put Down and Out keinen inneren Wert, sodass allein der Kurs des Basiswerts maßgeblich für den Rückzahlungsbetrag des Bonuszertifikats ist. Dieser wird repräsentiert durch den Wert des Call Strike 0.

Handelt der Basiswert dagegen unterhalb des Basispreises, etwa bei 48 Euro, dann hat der Put Down and Out einen inneren Wert von 12 Euro. Dieser ergibt sich aus der Differenz zwischen dem Basispreis und dem tatsächlichen Aktienschlusskurs (= 60 Euro – 48 Euro) und besteht natürlich nur, solange die Barriere intakt ist.

Sollte die Barriere des Put Down and Out während des Beobachtungszeitraums verletzt werden, verfällt der Put sofort wertlos. Nun hängt der Rückzahlungsbetrag allein vom Call Strike 0 ab, dessen innerer Wert am Bewertungstag immer exakt dem Schlusskurs der Aktie entspricht. Auch mit verletzter Barriere ist also noch eine positive Rendite möglich, allerdings müssen Anleger jeweils individuell beurteilen, inwieweit ein Kursanstieg nach Bruch der Barriere in der verbleibenden Restlaufzeit noch wahrscheinlich erscheint. Für ein neutrales Szenario muss der Basiswert dann tatsächlich bis auf das Niveau des Kaufpreises des Zertifikats ansteigen, für ein positives sogar darüber hinaus.

Tipp: Ein besonderes Merkmal des Bonuszertifikats ist dessen hohe Reagibilität bei Aktienkursen, die sich der noch intakten Barriere von 35 Euro annähern – dies gilt insbesondere kurz vor Ende der Laufzeit. Liegt der Aktienkurs etwa am Bewertungstag selbst bei 35,05 Euro, so entscheidet eine kleine Kursbewegung darüber, ob Anleger ungefähr 35 Euro zurückerhalten oder den Bonusbetrag von 60 Euro.

Je näher der Aktienkurs der Barriere kommt, desto wahrscheinlicher wird es, dass diese verletzt wird. Gleichzeitig wird der Wert des Put Down and Out gerade jetzt – kurz vor der noch intakten Barriere – maximal.

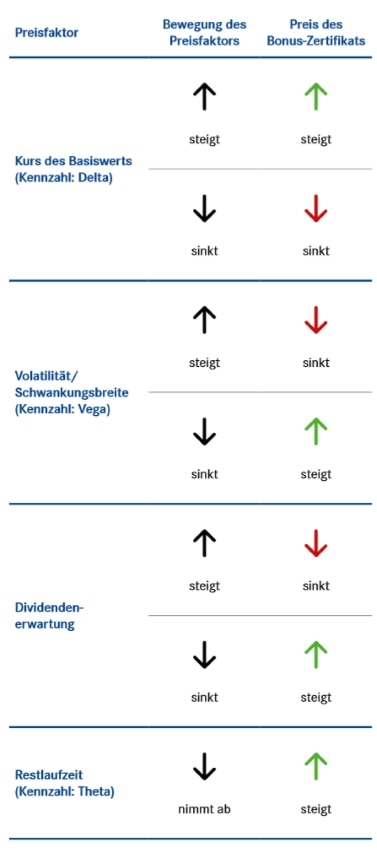

Preisfaktoren bei Bonuszertifikaten

Der Preis eines Bonuszertifikats unterliegt während der Laufzeit Schwankungen, für die mehrere Einflussfaktoren verantwortlich sind. Der Einfluss von Veränderungen dieser Preisfaktoren kann durch Kennzahlen quantifiziert werden, die aus der Optionspreisformel nach Black/Scholes abgeleitet und mit griechischen Buchstaben bezeichnet werden.

Ein entscheidender Einflussfaktor auf den Preis eines Bonuszertifikats ist die Kursentwicklung des zugrundeliegenden Basiswerts (Kennzahl Delta). Steigende Kurse wirken sich grundsätzlich positiv, fallende Kurse dagegen negativ aus. Besonders preissensitiv reagiert das Bonuszertifikat, wenn sich der Kurs des Basiswerts der noch intakten Barriere annähert – hier verliert das Zertifikat überproportional, gewinnt aber auch ebenso wieder zu, sollte der Basiswert rechtzeitig vor Erreichen der Barriere umdrehen und wieder ansteigen. Steigt der Kurs des Basiswerts über das Bonuslevel hinaus stark an, dann verhält sich das Zertifikat analog zum Basiswert (Delta nahe 1).

Der zweite große Einflussfaktor ist die Volatilität (Kennzahl Vega). Um Auswirkungen von Volatilitätsveränderungen zu beurteilen, ist es wichtig zu wissen, wo sich der Kurs des Basiswerts im Verhältnis zu Bonuslevel und Barriere befindet. Insbesondere nahe der noch intakten Barriere reagiert das Bonuszertifikat sehr positiv auf fallende Volatilitäten, denn weniger Schwankung bedeutet eine geringere Wahrscheinlichkeit der Verletzung der Barriere. Genau diese Wahrscheinlichkeit steigt mit steigender Volatilität, was sich negativ auf den Preis des Zertifikats auswirkt.

Grundsätzlich positiv wirkt sich die abnehmende Restlaufzeit des Bonuszertifikats auf dessen Kurs aus (Kennzahl Theta), solange die Barriere intakt ist. Der Grund dafür liegt in der fallenden Wahrscheinlichkeit einer Verletzung der Barriere. Besonders gut sichtbar wird dieser positive Zeitwerteffekt in den letzten Monaten der Laufzeit des Zertifikats. Im Fall einer verletzten Barriere wirkt sich die Restlaufzeit fast nicht mehr auf den Wert des Bonuszertifikats aus.

Wichtig: Bei Basiswerten, die während der Laufzeit des Zertifikats Erträge (wie etwa Dividenden) ausschütten, kann sich eine Änderung der Markterwartungen zu deren Höhe ebenfalls auf den Preis des Bonuszertifikats auswirken. Grundsätzlich wirken sich steigende Dividendenschätzungen negativ auf das Zertifikat aus; fallende Dividendenschätzungen oder der unerwartete komplette Ausfall einer Dividendenzahlung steigern den Wert des Produkts.

So finden Sie das beste Bonuszertifikat

Anleger sollten vor dem Kauf eines Bonuszertifikats eine differenzierte Markteinschätzung entwickeln, denn dieses Produkt eignet sich prinzipiell nur für steigende, leicht steigende oder seitwärts tendierende Märkte. Zwar kann auch in leicht fallenden Märkten noch eine positive Rendite erzielt werden, doch wird mit Kursen, die in Richtung der Barriere fallen, die Teilschutzfunktion und damit der Renditeanspruch zunehmend unsicherer. Grundsätzlich gilt, dass eine niedrige Barriere weniger riskant ist als eine höhere Barriere, allerdings auch eine geringere Seitwärtsrendite bietet. Je höher dagegen das Bonuslevel gewählt wird, desto höher ist die Seitwärtsrendite und desto geringer ist der Abstand zur Barriere.

Besonderes Augenmerk sollten Anleger auf das gegebenenfalls erhöhte Aufgeld eines Bonuszertifikats im Vergleich zum Börsenkurs des Basiswerts richten. Da dieses Aufgeld bei einer Verletzung der Barriere verloren geht, käme es mit dem Zertifikat zu deutlich höheren Verlusten als beim Direktinvestment. Um dies zu vermeiden, sollten Anleger Bonuszertifikate ohne oder mit nur geringem Aufgeld wählen.

Tipp: Mit der Laufzeit eines Bonuszertifikats steigt grundsätzlich dessen Ertragspotenzial, aber auch die Wahrscheinlichkeit der Verletzung der Barriere. Beides ist gegeneinander abzuwägen.

In der Vergangenheit lässt sich beobachten, dass sich Kurssteigerungen bei Aktien eher langsam und kontinuierlich vollziehen, während Kursverluste oft schnell entstehen. Steigende Kurse werden daher meist von fallender Volatilität, fallende Kurse dagegen von steigender Volatilität begleitet. Je nachdem, wo der aktuelle Kurs des Basiswerts relativ zu Barriere und Bonuslevel notiert, können sich positive wie negative Effekte ergeben. Durch die mit Kursverlusten einhergehende hohe Volatilität sind Bonuszertifikate oft zu attraktiven Konditionen erhältlich, insbesondere wenn der Kurs des Basiswerts nicht mehr weit von der Barriere entfernt ist. Entspannt sich der Markt und die Volatilität geht wieder zurück, so steigt der Kurs des Bonuszertifikats selbst dann, wenn der Kurs des Basiswerts unverändert bleibt. Das Risiko liegt jedoch in der latenten Gefahr des Bruchs der (nahen) Barriere. Für Anleger, die bereits vor einem Kursrutsch in einem Bonuszertifikat investiert waren, wirkt sich dieser Volatilitätsanstieg entsprechend zusätzlich negativ aus.

Haben Sie Chancen und Risiken der Geldanlage mit Bonuszertifikaten abgewogen und wollen sich Bonuszertifikate ins Depot holen, sollten Sie zuerst festlegen, welchen Basiswert das Zertifikat haben soll. Suchen Sie dann direkt bei den Emittenten nach passenden Produkten oder nutzen Sie die einfache Zertifikate-Suche von finanzen.at.

Tipp: Für den Handel mit Bonuszertifikaten benötigen Sie ein Wertpapierdepot. Manche Broker kooperieren im Derivate-Bereich mit ausgewählten Emittenten. Diverse Sonderkonditionen sollten Sie bei Ihrer Auswahl von Bonuszertifikaten beachten.

Produkt- und Ausstattungsvarianten

Bonus-Pro-Zertifikat

Beim Bonus-Pro-Zertifikat erstreckt sich der Beobachtungszeitraum für die Barriere nicht über die komplette Laufzeit des Zertifikats, sondern nur über einen verkürzten Zeitraum, etwa die letzten drei Monate bis zum Fälligkeitstermin. Der Anspruch auf die Zahlung des Bonusbetrags kann also nur noch in drei Monaten und nicht mehr während der gesamten Produktlaufzeit verfallen. Diese erhöhte Bonuschance wird ermöglicht durch eine geringere Bonusrendite als bei einem ansonsten vergleichbaren Bonuszertifikat.

Capped-Bonus-Zertifikat, Bonus-Cap-Zertifikat, Step-up-Bonus-Zertifikat

Capped-Bonus-Zertifikate sind mit einer Gewinnobergrenze (Cap) ausgestattet, die zu einem begrenzten Bonusbetrag führen; ihre Funktionsweise ist ansonsten identisch mit der von klassischen Bonuszertifikaten. Ein Cap entsteht durch den zusätzlichen Verkauf einer Call-Option mit Basispreis in Höhe des Caps. Durch die Inkaufnahme dieser Gewinnobergrenze wird es dem Emittent möglich, etwa eine niedrigere Barriere zu definieren und damit das Risiko ihrer Berührung zu senken. Bei Basiswerten ohne Dividendenausschüttung (wie etwa dem ATX-Index) kann der Bonus-Mechanismus nur durch ein Cap und/oder ein Aufgeld finanziert werden.

Korridor-Bonus-Zertifikat

Korridor-Bonus-Zertifikate bieten bei einer Seitwärtsbewegung des zugrundeliegenden Basiswerts ein höheres Ertragspotenzial als klassische Bonuszertifikate bei einem Bonuslevel in Höhe des aktuellen Kurses. Das liegt daran, dass ein Korridor-Bonus-Zertifikat über zwei Barrieren verfügt, die beide während der gesamten Laufzeit zu keinem Zeitpunkt berührt werden dürfen. Andernfalls verfällt der Bonus-Anspruch. Je nachdem welche Barriere (zuerst) verletzt wird, berechnet sich der Rückzahlungsbetrag. Fällt der Kurs des Basiswerts unter die niedrigere Schwelle, erhält der Anleger am Laufzeitende den Basiswert zum dann geltenden Kursniveau (oder einen entsprechenden Barausgleich). Steigt der Kurs des Basiswerts hingegen über die obere Barriere, verlieren die Anleger die Differenz zwischen Basispreis und dem Kursniveau am Emissionstag. Der Rückzahlungsbetrag reflektiert dann die invertierte Kursentwicklung des Basiswerts.

Quanto-Bonus-Zertifikat (mit Wechselkurssicherung)

Anleger, die bei einem Investitionsvorhaben in einen in ausländischer Währung notierten Basiswert das Wechselkursrisiko von Anfang an ausschließen möchten, können zu einem Bonuszertifikat mit Wechselkurssicherung (Quanto-Mechanismus) greifen. Diese fixiert den Wechselkurs auf die Relation 1:1 und eliminiert somit sämtliche Chancen und Risiken einer Fremdwährungsanlage zugunsten der Kalkulationssicherheit der Anleger.

Bonuszertifikate handeln - das sollten Sie tun

Beitrag verfasst von:

Redaktion finanzen.net

Mit freundlicher Unterstützung vom DDV.

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

Home » Bonuszertifikate – so erzielen Sie attraktive Renditen, die besten Tipps

Bildquelle: dedek / Shutterstock.com