Knock-out Zertifikate handeln – mit wenig Kapital hohe Renditen erzielen

Mithilfe von Knock-out Zertifikaten können chancenorientierte und risikofreudige Anleger auf eine Vielzahl von Basiswerten spekulieren oder ihr Depot absichern. Wir erklären, worauf Sie beim Handel mit Knock-out Produkten achten sollten und wie Sie die besten Knock-outs finden.

Knock-out Zertifikate - Empfehlungen & Tipps

Knock-out Zertifikate - das Wichtigste in Kürze

Was sind Knock-out Zertifikate?

Knock-out Zertifikate sind eine bestimmte Form von Hebelprodukten. Mit diesen Zertifikaten haben Anleger die Chance eine Spekulation auf verschiedene Basiswerte (z.B. Aktien, Indizes, Währungen, Rohstoffe etc.) mit hohen Hebeln und weitgehend ohne den Einfluss der Volatilität vorzunehmen. Der im Gegensatz zu klassischen Optionsscheinen größtenteils eliminierte Volatilitätseinfluss wird durch eine Knock-out Schwelle erkauft, bei der Knock-out Zertifikate verfallen und je nach konkreter Ausgestaltung des Papiers entweder ein Totalverlust oder nahezu Totalverlust des eingesetzten Kapitals erlitten werden kann.

Knock-out Zertifikate können einem Anleger aufgrund der Hebelwirkung somit enorme Gewinnchancen bescheren. Verschiedene Emittenten wie Raiffeisen Centrobank, Erste Group, Société Générale, Vontobel, JP Morgan oder BNP Paribas bieten Knock-out-Zertifikate an. Wie bei allen Investments sollten Anleger die Risiken im Hinterkopf behalten. In diesem Ratgeber erklären wir alles Wichtige rund um das Thema Knock-out Produkte und klären über Chancen und Risiken des Handels mit diesen Zertifikaten auf.

Wenn Sie auf der Suche nach dem besten Knock-out Zertifikat sind, dann erfahren Sie weiter unten in diesem Ratgeber mehr dazu – so finden Sie das passende Knockout-Zertifikat.

Chancen und Risiken von Knock-out-Produkten

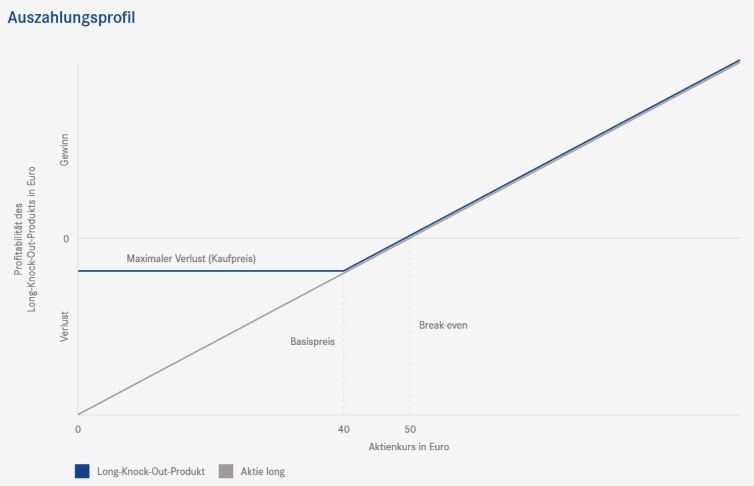

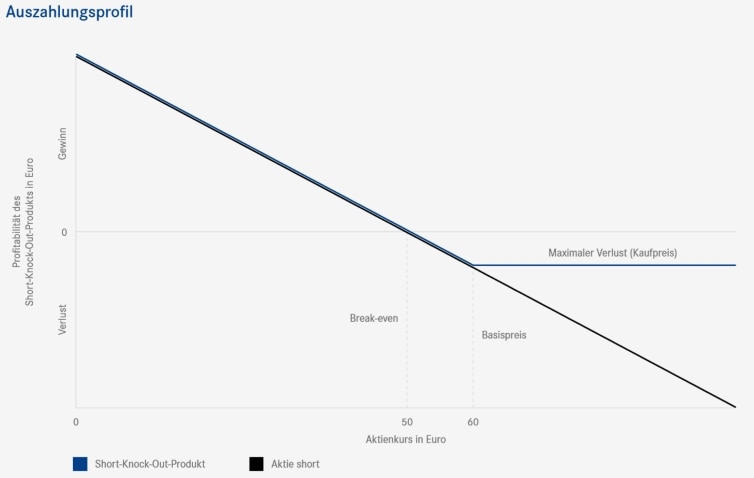

Wer in Knock-out Produkte investieren möchte, hat grundsätzlich die Wahl zwischen Long-Knock-out-Produkten und Short-Knock-out-Produkten. Wenn Sie davon ausgehen, dass der Kurs des zugrundeliegenden Basiswerts steigt, sollten Sie in Long-Knock-out-Produkte investieren. Gehen sie hingegen von sinkenden Kursen aus, lohnt sich die Geldanlage in Short-Knock-out Produkten.

Vorteile von Knock-out Zertifikaten für Anleger

Für Anleger könnte sich eine Anlage in ein Knock-Out-Zertifikat lohnen, wenn sie davon ausgehen, dass der Kurs des zugrunde liegenden Basiswerts steigt. Nur bei einer positiven Kursentwicklung ist bei diesem Produkt eine positive Rendite möglich. Notiert der Basiswert zum Zeitpunkt des Verkaufs (oder bei Fälligkeit) des Knock-Out-Optionsscheins oberhalb der Knock-out-Barriere, so entspricht sein Wert grundsätzlich der Differenz von (Schluss-)Kurs und Basispreis. Bei einem Basiswertkurs unterhalb der Knock-out-Barriere verfällt das Produkt sofort wertlos oder wird mit einem kleinen Restwert zurückgezahlt.

Nachteile von Knock-out Zertifikaten für Anleger

Das Risiko von Long-Knock-Out-Produkten liegt in fallenden Kursen des Basiswerts, da diese mit Hebeleffekt nachvollzogen werden und zu Kapitalverlusten führen. Sollte der Kurs des Basiswerts auf oder unter die Knock-out-Barriere sinken, verfällt das Produkt sofort wertlos und Anleger realisieren einen Totalverlust. Anleger sollten beachten, dass bei allen Hebelprodukten – im Gegensatz zu Anlageprodukten – ein Totalverlust grundsätzlich auch eintreten kann, ohne dass der Basiswert wertlos wird.

Tipp: Insbesondere bei Knock-out Produkten hängt Ihr Investmenterfolg also von der Auswahl des Produkts ab. Zudem sollten Sie recherchieren, bei welchem Emittenten Sie einen guten Preis bekommen. Eine gute Auswahl finden Sie zum Beispiel bei Raiffeisen Centrobank, Erste Group, Vontobel, Société Générale, JP Morgan und BNP Paribas.

Wie funktionieren Knock-out Zertifikate?

Die Funktionsweise von Knock-out Zertifikaten ist in gewisser Weise mit der Funktionsweise von Optionsscheinen vergleichbar. Bei klassischen Optionsscheine ist jedoch ein Laufzeitende vorgesehen, viele Knock-outs werden dahingegen ohne Laufzeitbegrenzung durch die Emittenten herausgegeben. Die große Vereinfachung bei Knock-outs gegenüber Optionsscheinen ist, dass der Preis eines Knock-outs im Wesentlichen aus dem Abstand des aktuellen Kurses des Basiswertes und dem Basispreis abhängt.

Dahingegen wirken bei Optionsscheinen weitere Einflussfaktoren, wie insbesondere die Volatilität des Basiswertes sowie die Restlaufzeit (Zeitwert) auf den Preis des Optionsscheins ein. Aufpassen sollten Anleger gegebenenfalls bei Knock-outs ohne Laufzeitbegrenzung, insbesondere, wenn sie diese länger halten wollen. Hier passen die Emittenten für gewöhnlich den Basispreis regelmäßig an die Finanzierungskosten und Dividendenerträge an, so dass sich mit Hinblick auf die Knock-out Schwelle Änderungen im Zeitablauf ergeben können. Im Folgenden soll anhand eines Knock-out Calls und eines Knock-out Puts auf den Österreichischen Aktienindex ATX erläutert werden, wie Knock-out Zertifikate funktionieren.

So funktioneren Long-Knock-out Produkte – ein Beispiel

Bei einer positiven Meinung zum ATX kann ein risikobereiter Anleger einen Knock-out Call kaufen, über den er mit Hebelwirkung an der Performance des Aktienindex partizipieren kann. Die wählbaren Hebel hängen dabei vom aktuellen Stand des Basiswertes (ATX) und dem festgelegten Strike (Basispreis) des Knock-out Calls ab. Dabei gilt: Umso näher der Basiswert dem Strike kommt, umso höher der Hebel. Klar: Denn umso näher die Knock-out Schwelle, umso weniger Puffer besteht bis zum möglichen Totalverlust des eingesetzten Kapitals, umso höher muss also auch die Gewinnchance sein – die durch den hohen Hebel dann gerechtfertigt erscheint. Hebel von mehr als 100 sind bei gängigen Indizes dabei keine Seltenheit.

Häufig stellt der Strike jedoch auch die sogenannte Knock-out-Schwelle dar. Würde der Kurs des Basiswertes unter diese festgelegte Schwelle fallen, so müsste der Anleger einen Totalverlust seines eingesetzten Kapitals ertragen. Ist hingegen beim Call die Knock-out Schwelle dem Strike preislich etwas vorgelagert, dann würde der Anleger im Falle des Unterschreitens der Schwelle noch einen kleinen Restbetrag seines Kapitals zurückbekommen – jedoch zumeist wirklich nur einen minimalen Betrag.

Angenommen der ATX steht aktuell bei 11.500 Punkten und ein Anleger erwartet in den kommenden Wochen einen steigenden ATX mit Kursziel 12.000 Punkte. Als massive Unterstützungszone und Stopp macht der Anleger den Bereich um 11.400 Punkte aus. Er entschließt sich zum Kauf eines Knock-out Calls mit Strike und identischer Knock-out Schwelle bei 11.350 Punkten. Das in der Praxis gegebenenfalls anzutreffende Aufgeld findet im Berechnungsbeispiel keine Beachtung.

- Produkt: Knock-out Call auf den ATX

- Emittent: XY Bank

- Strike (Basispreis): 11.350 Punkte

- Knock-out Schwelle: 11.350 Punkte

- Bezugsverhältnis: 0,01

- Währung: Euro

- Laufzeit: open end

Der Preis des Knock-out Calls zum Kaufzeitpunkt berechnet sich dann wie folgt:

(Kurs des Basiswertes minus Strike) multipliziert mit dem Bezugsverhältnis = (11.500 Punkte – 11.350 Punkte) x 0,01 = 1,50 Euro.

Somit würde der Knock-out Call das knapp 77-fache des ATX machen, in positiver wie negativer Richtung. Konkret heißt das beispielsweise: Steigt/fällt der ATX um ein Prozent, so steigt/fällt der Knock-out Call in derselben Zeit um 76,7 Prozent. Steigt/fällt der ATX beispielshalber um zwei Prozent, so steigt der Knock-out Call um 153,4 Prozent. Bei einem Fallen des ATX um zwei Prozent würde die Knock-out Schwelle erreicht werden und das Zertifikat auf 0,00 Euro fallen (Totalverlust 100 Prozent).

Tritt das Szenario des Anlegers ein und der ATX steigt bis auf 12.000 Punkte und macht somit 4,35 Prozent Gewinn, so würde der Knock-out Call in derselben Zeit auf (12.000 Punkte minus 11.350 Punkte) multipliziert mit 0,01 = 6,50 Euro oder eben um 333,33 Prozent klettern. Ein staatlicher Gewinn bei einem kleinen Anstieg des Basiswertes ATX.

So funktionieren Short-Knock-out Zertifikate – ein Beispiel

Angenommen der ATX stünde aktuell bei 11.500 Punkten und ein Anleger erwartet in den kommenden Wochen einen fallenden ATX mit Kursziel 11.000 Punkte. Als massive Widerstandszone und Stopp macht der Anleger den Bereich um 11.600 Punkte aus. Er entschließt sich zum Kauf eines Knock-out Puts mit Strike und identischer Knock-out Schwelle bei 11.650 Punkten. Das in der Praxis gegebenenfalls anzutreffende Abgeld findet im Berechnungsbeispiel keine Beachtung.

- Produkt: Knock-out Put auf den ATX

- Emittent: XY Bank

- Strike (Basispreis): 11.650 Punkte

- Knock-out Schwelle: 11.650 Punkte

- Bezugsverhältnis: 0,01

- Währung: Euro

- Laufzeit: open end

Der Preis des Knock-out Put zum Kaufzeitpunkt berechnet sich dann wie folgt:

(Strike minus Kurs des Basiswertes) multipliziert mit dem Bezugsverhältnis = (11.650 Punkte – 11.500 Punkte) x 0,01 = 1,50 Euro.

Für den aktuellen Hebel zum Kaufzeitpunkt des Knock-out Puts ergibt sich nach der folgenden Formel ein Wert von: (Aktueller Kurs des Basiswertes multipliziert mit dem Bezugsverhältnis) geteilt durch den Preis des Knock-out Puts = (11.500 Punkte x 0,01) / 1,50 Euro = 76,7.

Somit würde der Knock-out Put das knapp 77-fache des ATX machen, in positiver wie negativer Richtung. Konkret heißt das beispielsweise: Fällt/steigt der ATX um ein Prozent, so steigt/fällt der Knock-out Put in derselben Zeit um 76,7 Prozent. Fällt/steigt der ATX beispielshalber um zwei Prozent, so steigt der Knock-out Put um 153,4 Prozent. Bei einem Ansteigen des ATX um zwei Prozent würde die Knock-out Schwelle erreicht werden und das Zertifikat auf 0,00 Euro fallen (Totalverlust 100 Prozent).

Tritt das Szenario des Anlegers ein und der ATX fällt bis auf 11.000 Punkte und macht somit 4,35 Prozent Verlust, so würde der Knock-out Put in derselben Zeit auf (11.650 Punkte minus 11.000 Punkte) multipliziert mit 0,01 = 6,50 Euro oder eben um 333,33 Prozent klettern.

Würde es einem Anleger gelingen, einen Knock-out Put nahe der Knock-out Schwelle zu kaufen (z.B. im Beispiel bei einem ATX-Stand von 11.630 Punkten), ohne dass im Anschluss ein Totalverlust eintritt, so wäre der Hebel mit über 580 {(11.630 x 0,01)/0,20} exorbitant hoch und die Gewinnchance gigantisch. Im Falle des Erreichens des ATX-Kursziels rund 4,4 Prozent niedriger als zum Kaufzeitpunkt, wären ca. 2.500 Prozent Gewinn möglich, d.h. ca. das 25-fache des eingesetzten Kapitals.

Dann abonnieren Sie jetzt unseren YouTube-Kanal! Wir produzieren regelmäßig neue Ratgeber-Videos rund um die Themen Börse, Geldanlage und Finanzen. Als Abonnent werden Sie sofort informiert, wenn ein neues Erklärvideo erscheint - so verpassen Sie nichts mehr!

So finden Sie die besten Knock-out Zertifikate

Sie als Anleger können Knock-out-Zertifikate über einen Broker Ihrer Wahl handeln, verschiedene Emittenten wie Raiffeisen Centrobank, Erste Group, Vontobel, JP Morgan, BNP Paribas oder Société Générale bieten unterschiedliche Knock-out-Zertifikate an. Prüfen Sie am besten die Konditionen Ihres Brokers, manchmal eröffnen Depotanbieter Zertifikate verschiedenster Emittenten zu vergünstigten und exklusiven Konditionen.

Wenn Sie Knock-out Zertifikate handeln möchten, sollten Sie vor dem Kauf eine differenzierte Markteinschätzung entwickeln, denn das Short-Knock-out-Produkt eignet sich nur für fallende Märkte – je stärker der Kurs des Basiswerts sinkt, desto besser. Im Gegensatz dazu eignet sich ein Long-Knock-out-Produkt nur für steigende Märkte.

Ein erster Blick sollte bei beiden Knock-out-Formen der Restlaufzeit und der Knock-out-Barriere gelten. Wer sich über den Zeitraum seiner Kursprognose unsicher ist, wählt prinzipiell ein Open-end-Produkt ohne Laufzeitbegrenzung – sollte es dann länger dauern, bis das gewünschte Szenario eintritt, müssen Anleger ihre Position nicht „rollen“ (also das kurzlaufende Produkt verkaufen und ein längerfristiges kaufen).

Open-end-Produkte haben zudem einen Vorteil im Fall des Falles: Kommt es zum Knockout, dann wurden sämtliche Finanzierungskosten nur pro rata temporis, also nach Haltedauer gezahlt – bei einem Laufzeit-Produkt wurden dagegen ja die gesamten Finanzierungskosten quasi im Voraus über den Produktpreis entrichtet und gehen somit bei einem Knock-out verloren.

Vorsicht: Mit der Wahl der richtigen Knock-out-Barriere entscheiden Anleger über den Hebelfaktor und damit über das Risiko der Investition. Je niedriger die Knock-out-Barriere, desto näher liegt sie am aktuellen Basiswertkurs und desto höher ist folglich der Hebelfaktor des Produkts. Je höher der Hebelfaktor, desto größer ist auch das relative Renditepotenzial bezogen auf das eingesetzte Kapital, desto wahrscheinlicher wird aber auch ein Knockout des Produkts.

Unsere Empfehlung: Mit Knock-out-Produkten lassen sich sowohl Portfolio-Strategien mit niedrigem Hebel als auch hoch spekulative, kurzfristige Trading-Strategien umsetzen. Wer etwa Teile seines Aktienvermögens kurzfristig absichern möchte, ohne dabei seine eigentliche Position zu verringern, könnte ihr eine äquivalente Menge an Knock-out-Produkten gegenüberstellen. Die Wahl der richtigen Knock-out-Barriere erfolgt dabei nach individueller Risikobereitschaft. Mit dieser Maßnahme können noch nicht realisierte Gewinne einer Position im Basiswert „eingefroren“ werden.

Knock-out Zertifikate - in Kürze

Mithilfe von Knock-out Zertifikaten können Anleger auf eine Vielzahl von Basiswerten auf der Long- oder Shortseite spekulieren oder ihr Depot gegen Kursverluste absichern. Eine Spekulation kann mit Knock-outs je nach Risikobereitschaft mit sehr hohen Hebeln im Hunderterbereich umgesetzt werden.

Aufgrund der kreativen Ausgestaltung der Hebelzertifikate mit K.O.-Schwelle durch die Emittenten bedarf es jedoch vor einem Kauf eines individuellen Abgleichs mit Ihren persönlichen Anlagepräferenzen und Ihrer Risikobereitschaft.

Tipp: Das Angebot an Knock-outs auf dem deutschen Zertifikatemarkt ist sehr groß, über die finanzen.at Knock-Out-Suche verschaffen Sie sich einen Überblick.

Produkt- und Ausstattungsvarianten

Verkürzte Knock-out-Zeiten/Smart Turbo

Knock-out-Produkte sind auch mit verkürzten Knock-out-Zeiten verfügbar. In dieser Produktvariante ist die Knock-out-Barriere nur auf Basis des Schlusskurses des Basiswerts aktiv – das Produkt kann folglich untertägig nicht „ausgeknockt“ werden. Sollte der Kurs während der Handelszeiten unter die Barriere sinken und sich vor der Schlussauktion wieder erholen, wird das Produkt also nicht wertlos oder mit Restwert ausgeknockt, sondern besteht weiter.

Wichtig: Für diese zusätzliche Sicherheit, starken Kursausschlägen intraday nicht ausgeliefert zu sein, wird eine zusätzliche Risikoprämie in Form eines Aufgelds auf den Preis des Knock-out Produkts aufgeschlagen.

Erweiterte Knock-out-Zeiten/X-Turbo

Für bestimmte Basiswerte sind Knock-out-Produkte auch mit erweiterten Knockout-Zeiten verfügbar, z.B. Long-Knock-out-Produkte auf den X-DAX. Die Berechnung des X-DAX erfolgt von 08:00 bis 09:00 Uhr und von 17:30 bis 22:00 Uhr – also immer dann, wenn das Handelssystem Xetra geschlossen ist. Die X-DAX-Berechnung erfolgt dann auf Basis des DAX-Futures. Da das Long-Knock-out-Produkt bei fallenden Kursen jetzt auch nach Ende der offiziellen Handelszeiten – etwa in Reaktion auf negative Entwicklungen an den US-Börsen – noch „ausknocken“ kann, fällt die vom Emittenten für das Gap-Risiko einberechnete Risikoprämie entsprechend geringer aus. Anleger profitieren von einem geringeren Preis als bei den klassischen Produkten oder solchen mit verkürzten Knock-out-Zeiten.

Wer gibt Knock-out Zertifikate heraus?

Knock-out Zertifikate werden von Banken herausgegeben, die Herausgeber von Zertifikaten werden auch als Emittenten bezeichnet. Sie als Anleger finden also bei Anbietern wie Raiffeisen Centrobank, Erste Group, Société Générale, Vontobel, JP Morgan und BNP Paribas verschiedene Knock-out-Zertifikate. Je nach Emittent lassen sich diverse Bezeichnungen für Knock-out Zertifikate finden, so z.B. Sprinter, Turbos, Waves, etc. Die Ausgestaltung kann vielfältig sein. Für gewöhnlich wird ein Knock-out Zertifikat auf einen Basiswert (z.B. Aktienindex) herausgegeben und mit einem sogenannten Strike (Basispreis) ausgestattet, der unter anderem für die Berechnung des Zertifikatpreises und des Hebels wichtig ist. Manche Knock-outs besitzen eine bestimmte Laufzeit und sind vielleicht nur während des regulären Börsenhandels ausknockbar, andere hingegen werden ohne Laufzeitbegrenzung (open end) emittiert und sind womöglich auch außerbörslich ausknockbar. Viele Variationen sind möglich, je nach individuellem Geschmack des Anlegers.

Wie und wo können Knock-out Zertifikate gehandelt werden?

Eine Investition in Knock-outs kann für Depotinhaber mit spekulativer Einstellung an Börsen oder im außerbörslichen Handel direkt beim Emittenten getätigt werden. Beim Zertifikatehandel über Börsen fallen je nach Broker Gebühren sowie Maklergebühr (Courtage) an. Beim Direkthandel über den Emittenten entfällt die Maklergebühr, da das Geschäft ohne Zutun eines Maklers abgewickelt wird. Einige Broker bieten auch in Kooperation mit manchen Emittenten den kostenfreien Direkthandel von Zertifikaten an.

Hinweis: Hierbei müssen jedoch häufig Mindestvolumina bzw. ein Mindestumsatz erreicht werden, d.h. beispielsweise mindestens 1.000 Euro in Zertifikate investiert werden. Sowohl im börslichen als auch im außerbörslichen Handel sollten Anleger unbedingt limitierte Orders setzen, um auf ihrer Kauf- oder Verkaufsabrechnung keine negative Überraschung zu erleben. Nach dem Kauf eines Knock-outs könnte das Setzen eines Stopp-Loss vor zu hohen Verlusten schützen.

Knock-out Zertifikate handeln - das sollten Sie tun

Beitrag verfasst von:

Redaktion finanzen.net

Mit freundlicher Unterstützung vom DDV.

Hinweis: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Damit Sie unsere Informationen kostenlos lesen können, werden manchmal Klicks auf Verlinkungen vergütet.

Home » Knock-out Zertifikate handeln – mit wenig Kapital hohe Renditen erzielen

Bildquelle: pichetw / Shutterstock.com